Пока неизвестно, является ли недавняя новость о временном отстранении биржи Binances от финансовой системы Великобритании главным фактором сегодняшнего падения цены биткоина (BTC). Как сообщает Cointelegraph, биржа разослала электронные письма пострадавшим клиентам, но не сообщила никаких подробностей.

Независимо от причины ценовой слабости, производные контракты начали демонстрировать некоторые странности, и это может быть тревожным знаком.

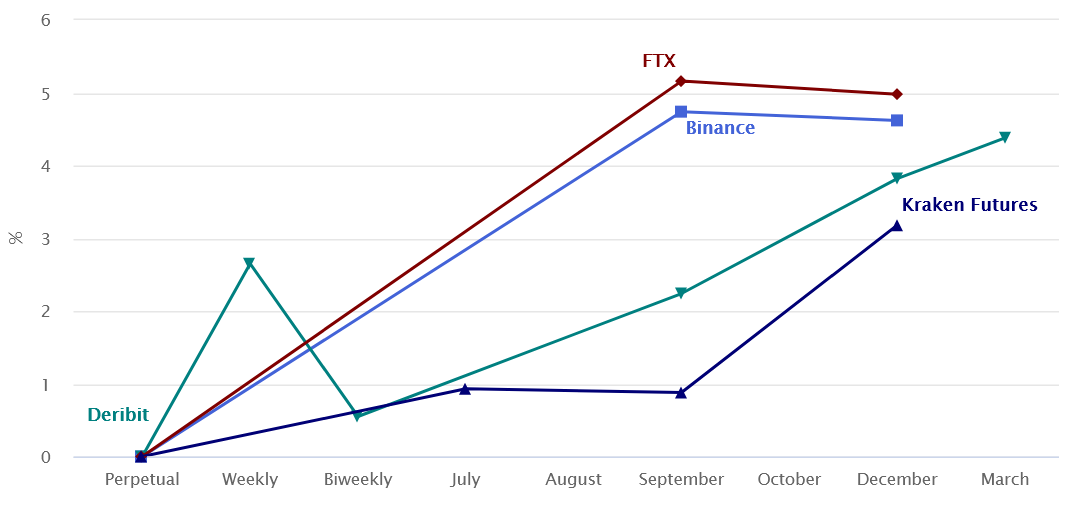

Квартальные фьючерсы на биткоин - излюбленные инструменты китов и арбитражных управлений. Хотя для розничных трейдеров они могут показаться сложными из-за даты расчетов и ценового отличия от спот-рынков, их наиболее существенным преимуществом является отсутствие колеблющейся ставки финансирования.

Когда трейдеры выбирают бессрочные контракты (обратные свопы), обычно взимается плата за каждые 8 часов, которая меняется в зависимости от того, какая из сторон требует большего кредитного плеча. С другой стороны, контракты с фиксированной датой истечения обычно торгуются с премией по сравнению с обычными биржами спот-рынка.

Этот эффект возникает, поскольку продавцы откладывают расчеты, требуя компенсации за это время.

Как показано выше, контракт от 24 сентября торгуется с премией в 2,2% годовых на Deribit, а контракт от 31 декабря - с премией в 3,8%. Эта кривая - именно то, чего следует ожидать на здоровых рынках, поскольку более длительный расчетный период обычно заставляет продавцов запрашивать более существенную премию.

Имейте в виду, что в настоящее время арбитражные службы развернули приличную активность в сфере Cash and Carry, покупая биткоин и одновременно сокращая (продавая) фьючерсный контракт. Эти игроки не делают эффективных ставок на отрицательное колебание цены, поскольку их чистая экспозиция остается неизменной, но такая активность ограничивает премию по фьючерсным контрактам.

Сфокусируйтесь на более широкой картине: является ли 3-месячная премия ниже 4%?

Поэтому пара бирж, представляющих плоскую или слегка инвертированную фьючерсную кривую, не должна интерпретироваться как медвежий индикатор. Более важно, чтобы инвесторы измеряли 3-месячную фьючерсную премию, которая должна оставаться выше 4% в годовом исчислении.

Когда этот показатель опускается ниже этой отметки, это указывает на отсутствие интереса к длинным позициям с кредитным плечом и интерпретируется как медвежий настрой.

В настоящее время средний сентябрьский годовой базис (премия) четырех рассмотренных бирж составляет 3,3%, что, безусловно, вызывает беспокойство.

Однако это не является чем-то необычным после того, как рынок пережил 50-процентную коррекцию. Эту ситуацию следует интерпретировать как отсутствие уверенности у покупателей, а не как тревожный медвежий знак.

Взгляды и мнения, выраженные здесь, принадлежат исключительно автору и не обязательно отражают точку зрения Cointelegraph. Любые инвестиции и торговые операции связаны с риском. При принятии решения вы должны провести собственное исследование.

Источник