Чикагская товарная биржа (CME) представила фьючерсный контракт на биткоин (BTC) в декабре 2017 года. Примерно в это же время BTC достиг исторического максимума в 19 800 долларов, но к концу 2018 года его цена упала до 3 100 долларов. Инвесторы в криптовалюты быстро поняли, что деривативные контракты CME позволяют им делать "бычьи" ставки с использованием кредитного плеча, но также дают возможность делать ставки против цены, что называется "шортить".

Исторически сложилось так, что Комиссия по ценным бумагам и биржам США (SEC) отклоняла предложения о создании биржевых фондов биткойнов (ETF) из-за опасений манипуляций на нерегулируемых биржах. Растущее значение фьючерсного рынка биткоина CME может решить эту проблему, и недавно компания Hashdex даже предложила создать ETF на биткоин, основанный на физических сделках с биткоинами на рынке CME.

Профессиональные трейдеры часто используют деривативы на BTC для хеджирования рисков. Например, можно продавать фьючерсные контракты и одновременно покупать BTC, используя заемные стабильные монеты с маржой. Другие примеры включают продажу долгосрочных фьючерсных контрактов на BTC с одновременной покупкой бессрочных контрактов, что позволяет получить выгоду от колебаний цен с течением времени.

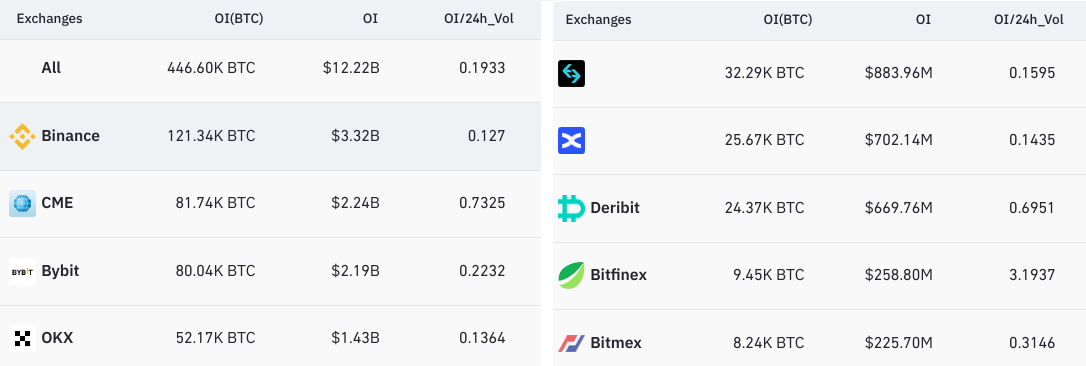

CME обогнала Bybit и стала вторым по величине рынком фьючерсов на BTC

Начиная с 2020 года CME играет ключевую роль на рынке фьючерсов на биткоин, и к октябрю 2021 года объем открытого интереса составил внушительные 5,45 млрд. долл. Однако в последующие годы разрыв увеличивался, и в январе 2023 года объем фьючерсного рынка биткоина CME достиг 1,2 млрд. долл.

Совсем недавно, в период с 16 по 17 августа, цена биткойна упала на 12,8%, что привело к сокращению совокупного открытого интереса по фьючерсам на 2,4 млрд. долл. Примечательно, что CME оказалась единственной биржей, не пострадавшей в плане открытого интереса. В результате, по данным Coinglass, 17 августа CME стала второй по величине торговой площадкой с открытым интересом в 2,24 млрд. долл.

Стоит отметить, что CME предлагает исключительно месячные контракты, чем отличается от бессрочных или инверсных своп-контрактов - наиболее торгуемых продуктов на криптобиржах. Кроме того, контракты CME всегда имеют наличный расчет, в то время как криптобиржи предлагают контракты, основанные как на стабильных монетах, так и на BTC. Эти различия обусловливают разницу в открытом интересе между CME и криптобиржами, но это еще не все.

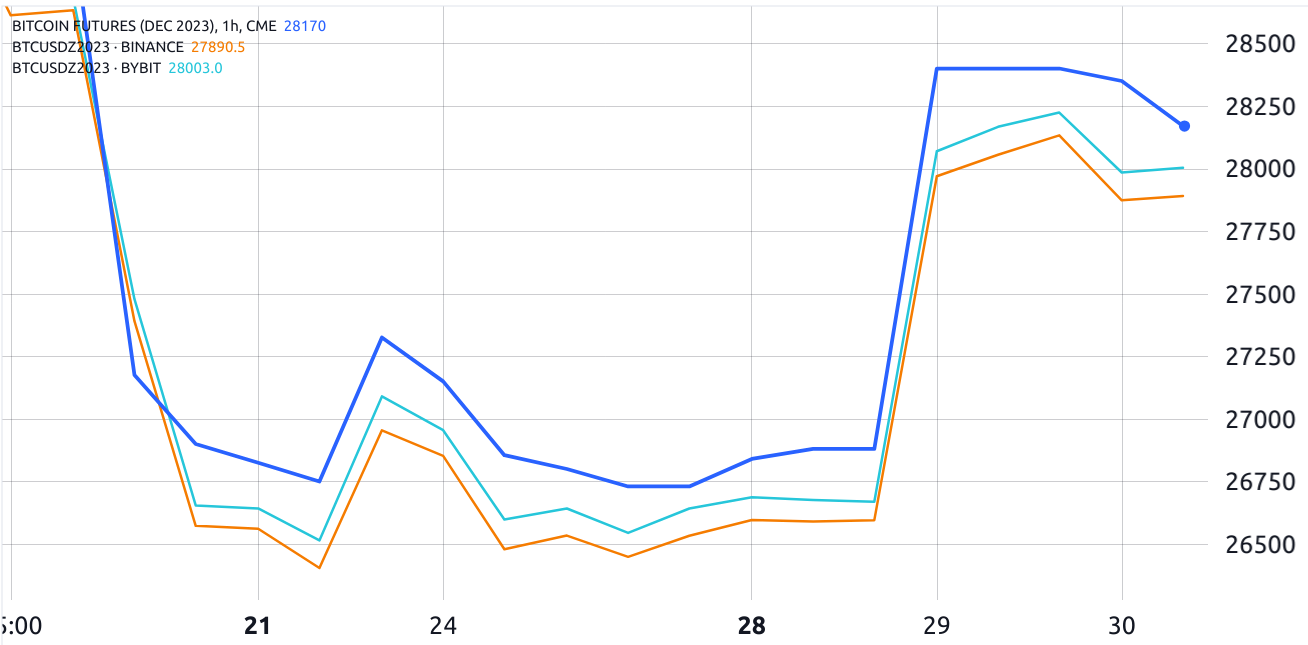

Фьючерсы CME демонстрируют расхождения по сравнению с криптовалютными биржами

Помимо различий в расчетах по контрактам и отсутствия бессрочных контрактов, торговля фьючерсами на биткоин на CME существенно отличается от большинства криптобирж как по объему, так и по ценовой динамике. Среднедневной объем торгов на CME составляет 1,85 млрд долларов, что не соответствует открытому интересу в 2,24 млрд долларов.

Напротив, дневной объем фьючерсов Binances BTC составляет около 10 млрд. долларов, что в три раза превышает открытый интерес. Аналогичная картина наблюдается и на бирже OKX, где дневной объем торгов фьючерсами на BTC достигает около 4 млрд. долларов, превышая открытый интерес на 1,4 млрд. долларов. Такое расхождение можно частично объяснить более высокими маржинальными требованиями CME и отсутствием комиссии для маркет-мейкеров на криптобиржах. Кроме того, время работы CME ограничено: торги прекращаются с 16:00 по центральному времени до 17:00, а по субботам полностью закрываются.

Однако различия в ценах по сравнению с другими биржами обусловлены различными факторами. К ним относятся изменения в спросе на кредитное плечо для длинных и коротких позиций, а также возможные различия в расчете цены индекса Биткойна у разных провайдеров. Наконец, необходимо учитывать риски платежеспособности, связанные с привязкой маржинальных депозитов (залогов) до момента расчетов по фьючерсным контрактам на BTC.

Примечательно, что фьючерсы на биткоин на CME торговались примерно на 280 долл. выше, чем фьючерсы на Binance с тем же сроком экспирации в декабре 2023 года. В конечном счете, повседневное ценообразование фьючерсных контрактов на BTC зависит от нескольких переменных. Хотя объемы торгов на CME имеют тенденцию к росту, ее механизм ценообразования может не совсем точно отражать движение цен на биткоин на криптобиржах.

Учитывая сложное взаимодействие переменных, влияющих на ценообразование и динамику торгов, он не может предоставить инвесторам BTC расширенные ценовые ориентиры.

Источник