Быки Биткойн (BTC) все еще зализывают свои раны после кровавой коррекции 4 декабря, когда цена упала с 57000 долларов до 42000 долларов. Это снижение на 26,5% привело к ликвидации длинных фьючерсных контрактов на BTC на сумму 850 миллионов долларов, но, что более важно, это сдвинуло "индекс страха и жадности" до самого низкого уровня с 21 июля.

Как-то странно сравнивать оба события, так как минимум 21 июля менее 30 000 долларов стерел бы весь прирост в 2021 году. Между тем, минимум 42 000 долларов с 4 декабря по-прежнему составляет 44% прироста с начала года. Сравните это с индексом S&P 500, который вырос на 21% в 2021 году, и ценой на нефть WTI, которая выросла на 41%.

Быки могут быть сосредоточены на запасах биткойнов на биржах, которые продолжают снижаться и в настоящее время находятся на самом низком уровне за 3 года. Согласно данным CryptoQuant, в настоящее время на биржах хранится менее 2,27 миллиона BTC и меньше монет, доступных для торговых сигналов, которые инвесторы не хотят продавать в краткосрочной перспективе. Это динамика, которую многие инвесторы считают оптимистичной.

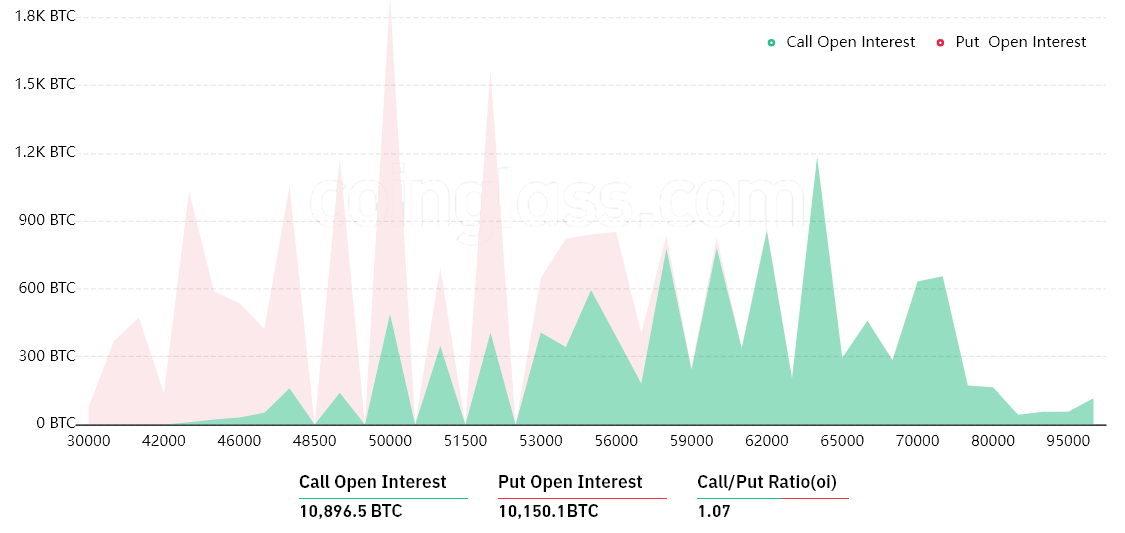

Даже с очевидным балансом между опционами колл (покупка) и пут (продажа) при истечении срока действия в пятницу 1,1 миллиарда долларов, медведи находятся в лучшем положении после того, как биткойн стабилизировался чуть выше 50 000 долларов.

Более широкий взгляд с использованием соотношения колл / пут показывает скромное преимущество в 7% для быков биткойнов, потому что инструменты колл (покупка) на сумму 555 миллионов долларов имеют больший открытый интерес по сравнению с опционами пут (продажа) на 520 миллионов долларов. Однако индикатор 1,07 обманчив, потому что падение цены на 11,5% за последнюю неделю сделало большинство бычьих ставок бесполезными.

Например, если цена Биткойна останется ниже 52000 долларов в 8:00 утра по всемирному координированному времени 10 декабря, эти опционы колл (покупка) будут доступны только на 50 миллионов долларов. Этот эффект возникает из-за того, что право покупать биткойн за 55000 долларов не имеет ценности, если он торгуется ниже этой цены.

Цифры говорят о том, что быки настроены на большие потери.

Ниже приведены три наиболее вероятных сценария, основанных на текущем ценовом движении. Количество опционных контрактов, доступных 10 декабря для бычьих (колл) и медвежьих (пут) инструментов, варьируется в зависимости от истекающей цены BTC. Дисбаланс в пользу каждой стороны составляет теоретическую прибыль:

- От 47 000 до 50 000 долларов: 400 коллов против 6 600 пут. Чистый результат - 300 миллионов долларов в пользу инструментов пут (медвежьей).

- Между 50 000 и 54 000 долларов: 1700 коллов против 4700 пут. Чистый результат составляет $ 160 млн в пользу инструментов пут (медвежьей).

- Выше $ 54 000: 2400 коллов против 2900 пут. Чистый результат свидетельствует в пользу опционов пут (медведей) на 30 миллионов долларов.

Эта приблизительная оценка учитывает опционы колл, используемые в бычьих ставках, и опционы пут, которые используются исключительно в сделках от нейтрального к медвежьему. Даже в этом случае такое упрощение игнорирует более сложные инвестиционные стратегии.

Например, трейдер мог бы продать опцион колл, эффективно получив отрицательную подверженность биткойну выше определенной цены. Но, к сожалению, оценить этот эффект непросто.

Медведи сделают все возможное, чтобы удержать BTC ниже 50 000 долларов.

Биткойн-медведи нуждаются в легком толчке до уровня ниже 50 000 долларов, чтобы получить прибыль в 300 миллионов долларов. С другой стороны, быкам потребуется восстановление цены на 7,2% с текущих 50 500 долларов, чтобы сократить свои потери вдвое.

Принимая во внимание ликвидацию длинных позиций с кредитным плечом на 2 миллиарда долларов 4 декабря, быки, вероятно, попытаются удержаться на плаву и не захотят увеличивать риск прямо сейчас. Для оптимистичных инвесторов было бы излишне неэффективно тратить свои усилия, пытаясь спасти эту краткосрочную потерю.

Таким образом, в данном случае медведи, похоже, сохранят преимущество при истечении срока действия недельных опционов.

Взгляды и мнения, выраженные здесь, принадлежат исключительно автору и не обязательно отражают точку зрения Cointelegraph. Каждое инвестиционное и торговое движение сопряжено с риском. Принимая решение, вам следует провести собственное исследование.

Источник