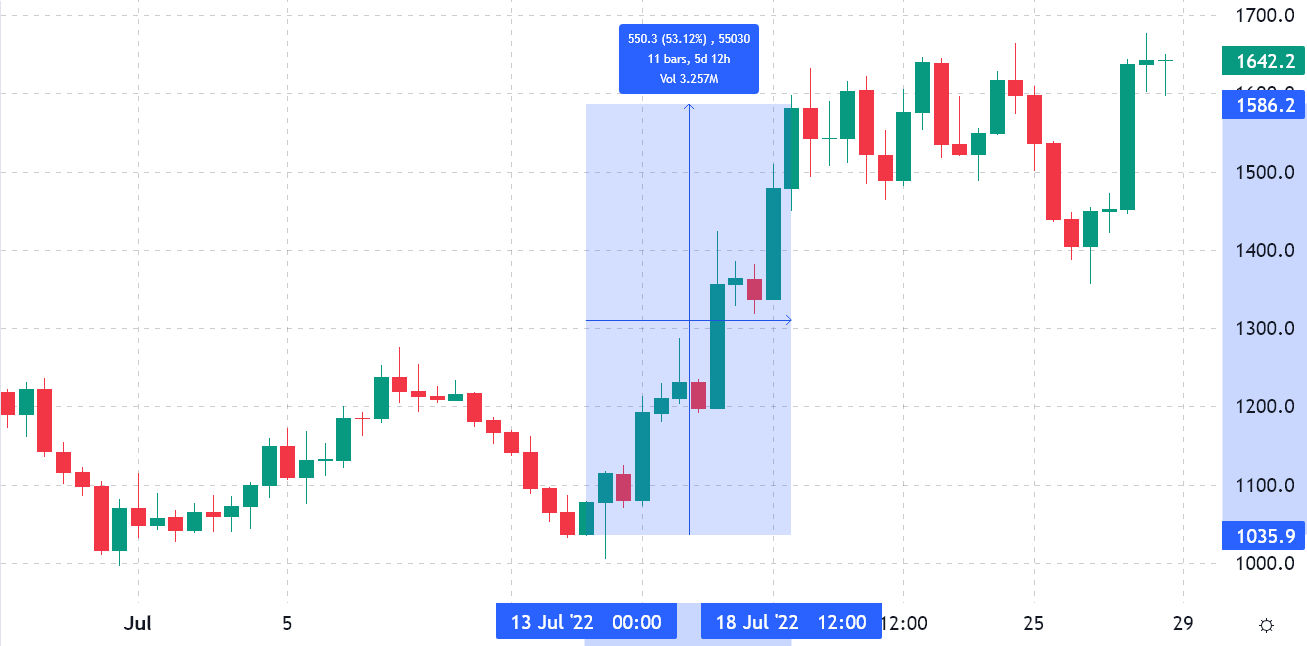

Ралли Эфира (ETH) на 53% в период с 13 по 18 июля дало быкам преимущество при экспирации месячных опционов на сумму 1,26 млрд долларов США. Движение произошло в тот момент, когда разработчики Ethereum установили предварительную дату "слияния", перехода от обременительного механизма добычи Proof-of-Work (PoW).

По мнению некоторых аналитиков, устранив дополнительную эмиссию ETH, используемую для финансирования энергетических затрат, необходимых для традиционного майнингового консенсуса, Эфир может окончательно обрести статус "сверхзвуковых денег".

На Beacon Chain эмиссия составит около 1 600 ETH в день, что значительно снизит инфляцию по сравнению с 13 000 ETH в день на PoW.

- Акшай Джайн (@akshayjain865) 25 июля 2022 г.

Слияние наборов влияет на денежную политику Ethereum, чтобы стать деньгами Ultrasound.

(10/15) pic.Twitter.com/9hWjhuGpNK

Вопрос о том, заключается ли разумная монетарная политика в постоянном изменении правил эмиссии и сжигания, остается открытым, но нет сомнений в том, что видеообращение разработчиков Ethereum 14 июля помогло катапультировать цену ETH.

26 июля внезапный резкий скачок числа активных адресов сети Ethereum вызвал многочисленные предположения о том, не стремится ли Эфир к своему предыдущему историческому максимуму. Аналитическая компания Santiment сообщила, что количество 24-часовых ежедневных активных адресов достигло 1,06 миллиона, побив предыдущий максимум в 718 000, установленный еще в 2018 году. Появились такие теории, как "Binance проводит профилактическую чистку", но пока ничего не подтверждено.

Основными жертвами впечатляющего 20-процентного восстановления Эфира 27 июля стали "медвежьи" трейдеры с кредитным плечом (шортисты), которые столкнулись с ликвидациями на сумму $335 млн на биржах деривативов, согласно данным Coinglass.

Медведи сделали ставки ниже $1 600

Открытый интерес к июльскому месячному сроку экспирации опционов на Эфириум составляет $1,27 млрд, но фактический показатель будет ниже, поскольку медведи были слишком оптимистичны. Эти трейдеры слишком расслабились после того, как в период с 13 по 16 июня курс ETH опустился ниже $1 300.

Насос выше $1 500 27 июля удивил медведей, потому что только 17% опционов пут (на продажу) на 29 июля были размещены выше этого ценового уровня.

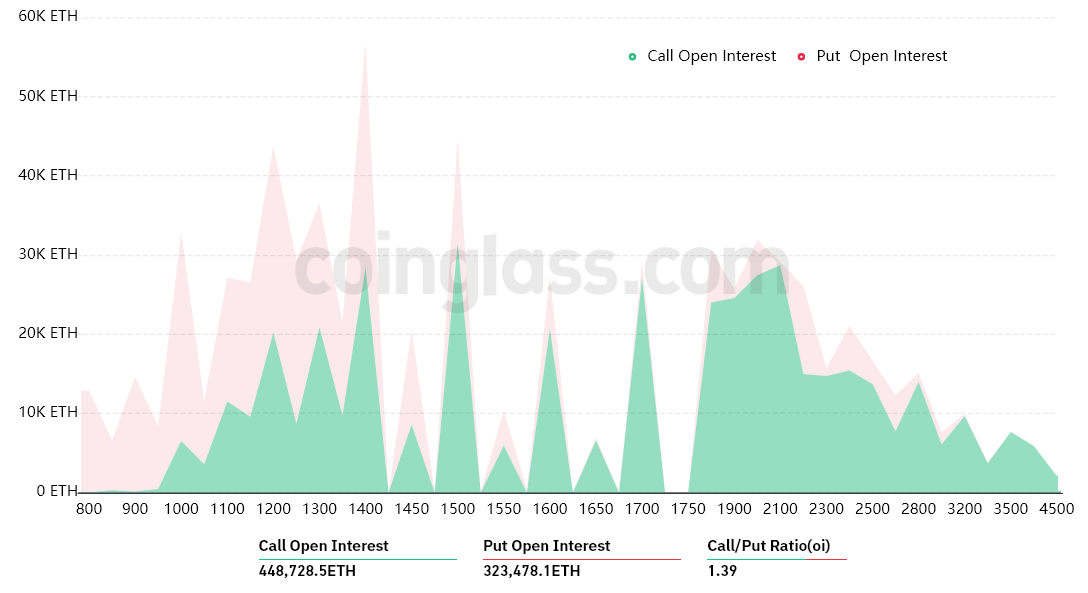

Соотношение колл к пут 1,39 показывает преобладание открытого интереса по опционам колл (покупка) на сумму $730 млн против опционов пут (продажа) на сумму $530 млн. Тем не менее, поскольку Эфир находится вблизи $1 600, большинство медвежьих ставок, скорее всего, окажутся бесполезными.

Если цена Эфира останется выше $1 500 в 8:00 утра по Гринвичу 29 июля, будут доступны опционы пут (продажа) на сумму $80 млн. Такая разница возникает потому, что право на продажу Эфира по цене $1 500 или ниже ничего не стоит, если Эфир торгуется выше этого уровня по истечении срока.

Быки чувствуют себя комфортно даже ниже $1 600

Ниже приведены четыре наиболее вероятных сценария, основанные на текущем ценовом действии. Количество опционных контрактов, доступных 29 июля для инструментов колл (бычьих) и пут (медвежьих), варьируется в зависимости от цены экспирации. Дисбаланс в пользу каждой из сторон составляет теоретическую прибыль:

- Между $1,400 и $1,500: 120,400 коллов против 80,400 путов. Чистый результат - 60 миллионов долларов в пользу инструментов "колл" (быков).

- Между $1,500 и $1,600: 160,500 коллов против 55,000 путов. Чистый результат в пользу быков на 160 миллионов долларов.

- Между $1,600 и $1,700: 187,100 коллов против 43,400 путов. Чистый результат в пользу инструментов "колл" (бычьих) на 230 миллионов долларов.

- Между $1,700 и $1,800: 220,800 коллов против 40,000 путов. Преимущество "быков" увеличивается до $310 млн.

Эта грубая оценка учитывает опционы пут, используемые в медвежьих ставках, и опционы колл исключительно в нейтрально-бычьих сделках. Тем не менее, это упрощение не учитывает более сложные инвестиционные стратегии.

Например, трейдер мог бы продать опцион "пут", эффективно получив положительную экспозицию по Эфиру выше определенной цены, но, к сожалению, нет простого способа оценить этот эффект.

Медведи должны выбросить полотенце и сосредоточиться на августовской экспирации

Эфирные быки должны удержать цену выше $1 600 29 июля, чтобы получить приличную прибыль в размере $230 млн. С другой стороны, для медведей в лучшем случае потребуется толчок ниже $1 500, чтобы уменьшить ущерб до $60 миллионов.

Учитывая, что 26 и 27 июля были ликвидированы короткие позиции с кредитным плечом на 330 миллионов долларов, у медведей должно быть меньше возможностей для давления на цену ETH. Учитывая это, быки имеют больше возможностей для продолжения роста ETH после истечения срока действия месячных опционов 29 июля.

Взгляды и мнения, выраженные здесь, принадлежат исключительно автору и не обязательно отражают точку зрения Cointelegraph. Любые инвестиции и торговые операции связаны с риском. При принятии решения вы должны провести собственное исследование.

Источник