В течение последних 17 дней цена биткойнов (BTC) торгуется в пределах узких 8,5%, от 27 250 до 29 550 долл. США, что приводит к снижению 40-дневной метрики волатильности ниже 40%. Это не было ограничено криптовалютами, поскольку историческая волатильность S & P500 индексов достигла 17%, что на самом низком уровне с декабря 2021 года.

Но станет ли 28 000 долларов новым сопротивлением? Не в соответствии с последними данными об фьючерсах и опциях биткойнов. Тем не менее, макроэкономические условия остаются основным фактором для колебаний цен на рынки риска в ближайших и средних терминах.

Цена BTC сжимается, поскольку инвесторы теряют риск аппетита

Множество причин может быть дано объяснить относительно низкие колебания цен на рынках риска, в том числе ожидание рецессии, инвесторы, не желающие делать новые ставки, пока Федеральный резерв США не завершит повышение ставок или увеличение спроса (и фокусировки) на фиксированных сделки с доходами.

Проблема в том, что никто не может доказать, что заставило инвесторов ограничить их аппетит риска и повысить цену Биткойна вбок. Многие опасаются, что коммерческая недвижимость вызывает растущую озабоченность, которая может вызвать передовую турбулентность, включая Уоррена Баффетта, менеджера фонда с мультимиллиористом.

В то время как некоторые считают, что обсуждение потолка долга США и банковский кризис могут еще больше укрепить ослабление доллара США, Баффет не предвидит альтернативы. Финансовый магнат является долгосрочным критиком золота драгоценного металла, поскольку его инвестиционный тезис приоритет активам, предоставляющим доходность.

Драма потолка долга заставила министра казначейства Джанет Йеллен предупредить, что «крутой экономический спад» последует, если Конгресс не сможет действовать в ближайшие несколько недель.

С одной стороны, правительство сталкивается с давлением для поддержания экономической деятельности и сдерживает банковский кризис. В конечном счете, увеличение лимита задолженности добавит ликвидность на рынки, что еще больше вызывает инфляцию.

Эта сложная среда инфляционных рисков, экономический спад и ослабление доллара США, возможно, заставило инвесторов потерять долю в активах риска и концентрировать свои ставки на сделках с фиксированным доходом, поскольку процентные ставки выросли выше 5% в год.

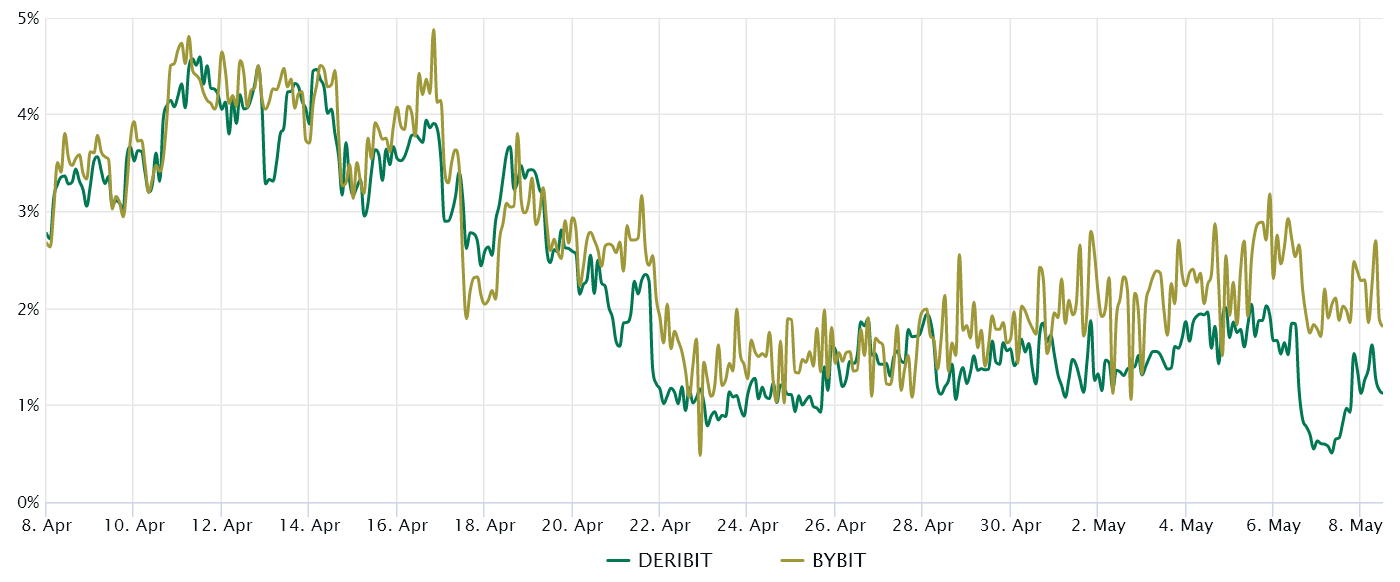

Для биткойнов тревожном знаком будет отрицательная премия по контракту с фьючерсами или увеличить затраты на хеджирование с использованием вариантов. Вот почему инвесторы должны внимательно отслеживать эти показатели производных BTC.

Биткойн -фьючерсы демонстрируют слабый спрос от длинных

Биткойн ежеквартальные фьючерсы популярны среди китов и арбитражных столов. Тем не менее, эти контракты с фиксированным месяцем обычно торгуются с небольшой премией на выявление рынков, что указывает на то, что продавцы просят больше денег, чтобы задержать урегулирование.

В результате, фьючерсные контракты BTC на здоровых рынках должны торговаться на годовой премии от 5 до 10%-ситуации, известной как Contango, которая не является уникальной для крипто-рынков.

Биткойн -торговцы были очень осторожны за последние две недели. Даже во время недавнего митинга до 29 850 долл. США 6 мая не было никакого роста спроса на долговые рычаги. Более того, последующая коррекция на 6,8% до 27 800 долл. США привнесла премию BTC Futures до самого низкого уровня за два месяца на 1,5%.

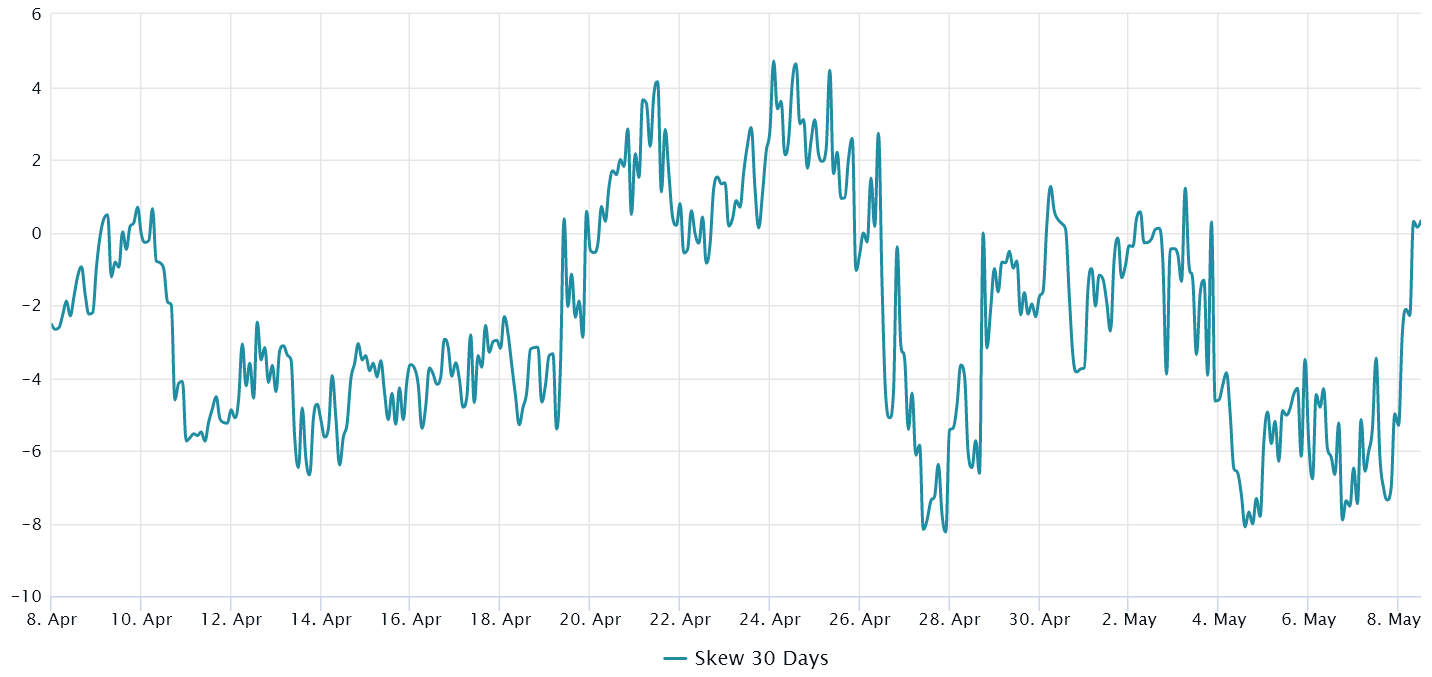

Биткойнские варианты риск метрика стояла нейтрально

Трейдеры также должны проанализировать варианты рынков, чтобы понять, заставила ли недавние коррекцию стать более оптимистичными. 25% Delta Skew является показательным знаком, когда арбитражные столы и маркетеров за перезарядки за защиту роста или недостатка.

Короче говоря, если трейдеры ожидают падения цен на биткойн, показатель перекоса вырастет выше 7%, а фазы волнения, как правило, имеют отрицательный перерыв на 7%.

Как показано выше, опционы Delta 25% Skew недавно флиртовали с чрезмерным оптимизмом, так как 7 мая опции защитных пут были торговались со скидкой 7% по сравнению с аналогичными вариантами вызовов нейтральных до галлеров.

Тем не менее, эта тенденция быстро вернулась, так как цена на биткойн проверила уровни ниже 28 000 долларов. В настоящее время это сбалансированный аппетит риска в соответствии с ценами на опционы BTC, поскольку индикатор Delta Delta 25% стоит около 0%.

Биткойнские варианты и фьючерсные рынки предполагают, что профессиональные трейдеры менее уверены в том, что они предпочитают боковую торговлю. Таким образом, трейдеры не должны переворачивать медвежьи из -за ослабления индикаторов производных.

Другими словами, если бы было достаточно убежденности, что 28 000 долларов станут сопротивлением, можно ожидать гораздо более высокого аппетита к вариантам с противным риском и отрицательной фьючерсной премией BTC или «отсталости».

Источник