Биткоин (BTC), возможно, протестировал уровень поддержки в $40 000 в середине июля, но, согласно различным производным метрикам, оптимизм инвесторов существенно не изменился.

Такая ситуация означает либо то, что цена не та, которую они ищут, чтобы отметить конец текущего медвежьего рынка, либо то, что большинство трейдеров все еще находятся под водой на уровне $40 000.

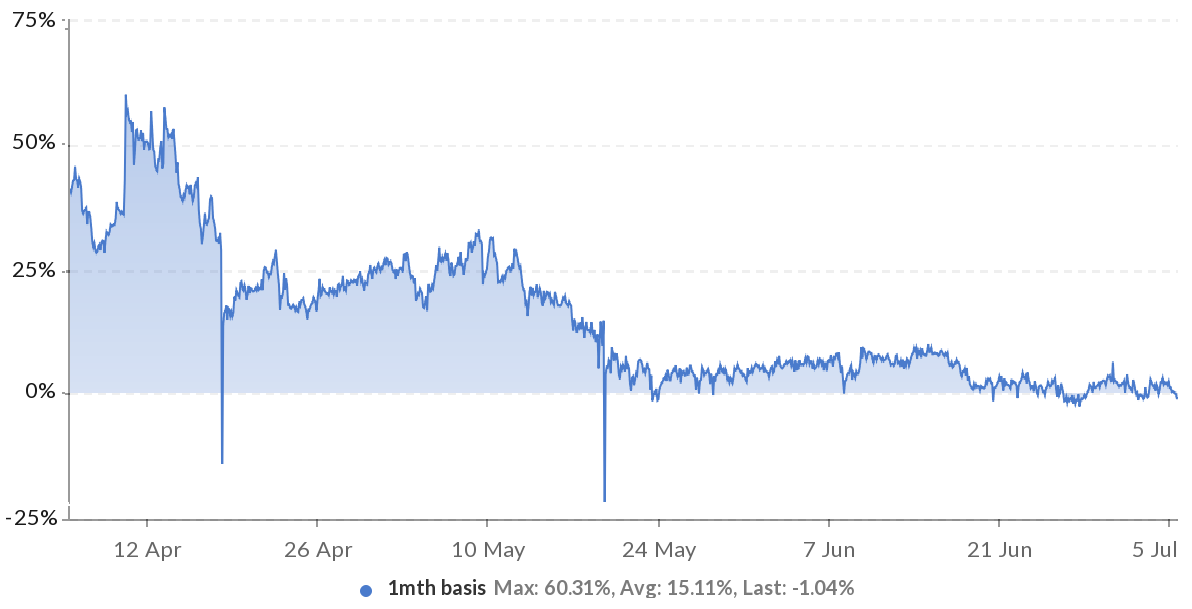

Одним из лучших показателей оптимизма является премия фьючерсного рынка, которая измеряет разрыв между долгосрочными контрактами и текущими уровнями спот-рынка. На здоровых рынках ожидается премия в размере от 5% до 15% в годовом исчислении. Однако на медвежьих рынках этот показатель исчезает или становится отрицательным - ситуация, известная как бэквордация, и тревожный красный флаг.

Согласно графику выше, 1-месячный фьючерсный контракт не смог удержать годовую премию выше 5% с 18 июня. Было даже несколько периодов отставания, включая самый последний - 5 июля.

Конечно, существует вероятность того, что рынки деривативов могут отделиться от обычных спотовых рынков. Возможно, инвесторы не хотят брать на себя биржевой риск, поскольку фьючерсные контракты требуют внесения маржи.

Могут ли расходиться рынки спот и деривативов?

Чтобы понять, связаны ли "медвежьи" сигналы, наблюдаемые в деривативах, с этими инструментами, необходимо проанализировать объемы спотового рынка. Как правило, на "медвежьих" рынках наблюдается снижение торговой активности через пару недель после обвала цен.

Как и прогнозировалось, объем торгов достиг своего пика в конце мая, но спустя пару недель снизился более чем в два раза. Хотя сам по себе этот показатель нельзя считать медвежьим, он выражает отсутствие интереса к торговле на текущих уровнях.

Это движение может произойти, когда покупатели напуганы и, как следствие, выставляют масштабные ставки ниже рыночного уровня, или когда продавцы истощены. К сожалению, нет возможности узнать об этом до тех пор, пока приличный объем торгов не выйдет за пределы области рыночной капитализации в 650 миллиардов долларов.

Рынки опционов могут помочь в подтверждении медвежьих настроений

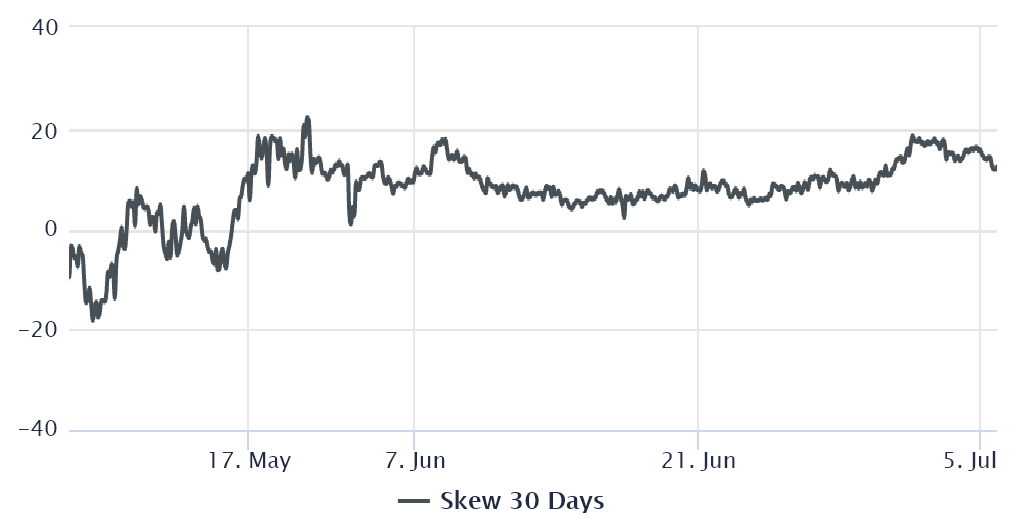

Однако есть и другой способ оценить оптимизм профессиональных трейдеров. 25%-ный перекос дельты сравнивает аналогичные опционы колл (покупка) и пут (продажа). Когда преобладает страх, эта метрика становится положительной, поскольку премия защитных опционов пут выше, чем аналогичных рискованных опционов колл.

В противоположном случае, когда маркет-мейкеры настроены "бычьи", индикатор 25% дельта-перекоса смещается в отрицательную область.

25%-ный перекос дельты в диапазоне от отрицательных 10% до положительных 10% обычно считается нейтральным. Однако индикатор находится выше такого диапазона с 30 июня, что указывает на опасения со стороны арбитражных управлений и рыночных рынков.

В последний раз этот индикатор демонстрировал бычьи настроения 14 апреля, в день достижения исторического максимума в $64 900.

Учитывая, что ни один из производных индикаторов не показал признаков бычьего настроения, даже когда 15 июня цена биткоина держалась выше $40 000, есть основания полагать, что инвесторам сейчас некомфортно открывать длинные позиции. Пока неизвестно, что послужит толчком к изменению настроений, но для этого наверняка потребуется нечто большее, чем одно ралли на 10%.

Взгляды и мнения, выраженные здесь, принадлежат исключительно автору и не обязательно отражают точку зрения Cointelegraph. Любые инвестиции и торговые операции связаны с риском. При принятии решения вы должны провести собственное исследование.

Источник