Есть старая поговорка "наличные - король", но если они лежат на банковском счете или, в случае криптовалют, в кошельке, они уменьшаются с каждым днем из-за инфляции. Это особенно актуально сейчас, когда инфляция в США побила свой 40-летний рекорд. Хотя стратегия усреднения затрат в долларах (DCA) позволяет инвестору минимизировать влияние волатильности, покупая нестабильный актив через временные интервалы, инфляция все равно приводит к снижению стоимости целевого актива с течением времени.

Например, в Солане (SOL) установленный протокольный уровень инфляции 8%, и если урожай не генерируется посредством фермерства или использования децентрализованного финансирования (DeFi), то имущество человека обесценивается со скоростью 8% в год.

Однако, несмотря на то, что по состоянию на 13 июля 2022 года индекс доллара США (Dxy) вырос за год на 17,3%, надежды на получение значительной прибыли на бычьем рынке все еще толкают инвесторов к работе с волатильными активами.

В предстоящем отчете "Blockchain Adoption and Use Cases: Finding Solutions in Surprising Ways" отчет Cointelegraph Research углубится в различные решения, которые помогут противостоять инфляции на медвежьем рынке.

Загружайте и покупайте отчеты на исследовательском терминале Cointelegraph.

Криптозима - это период, когда беспокойство, паника и депрессия начинают тяготить инвесторов. Однако многие криптоциклы доказали, что во время медвежьего рынка можно получить реальную прибыль. В настоящее время многие считают, что "покупка и хождение" в сочетании с DCA может быть одной из лучших инвестиционных стратегий во время крипто-зимы.

В большинстве случаев инвесторы воздерживаются от прямых инвестиций и накапливают капитал для покупки активов, когда макроэкономическая ситуация улучшается. Однако определить время на рынке довольно сложно, и это под силу только активным ежедневным трейдерам. В отличие от них, средний розничный инвестор несет более высокие риски и более уязвим к потерям, возникающим в результате быстрых изменений на рынке.

Куда идти?

В разгар различных катаклизмов в криптовалютной вселенной размещение активов в узлах стейкинга на цепочке, блокировка пулов ликвидности или получение доходности на централизованных биржах - все это сопряжено с огромным риском. Учитывая эту неопределенность, остается большой вопрос, не лучше ли просто купить и держать.

Anchor Protocol, Celsius и другие платформы доходности недавно продемонстрировали, что если основа генерации доходности плохо подкреплена моделью токеномики или инвестиционными решениями платформы, то слишком хорошая, чтобы быть правдой, доходность может смениться волной ликвидаций. Получение дохода от простаивающих цифровых активов с помощью централизованных или децентрализованных финансовых протоколов с надежным управлением рисками, ликвидными вознаграждениями и не слишком агрессивным предложением доходности, вероятно, является наименее рискованным путем борьбы с инфляцией.

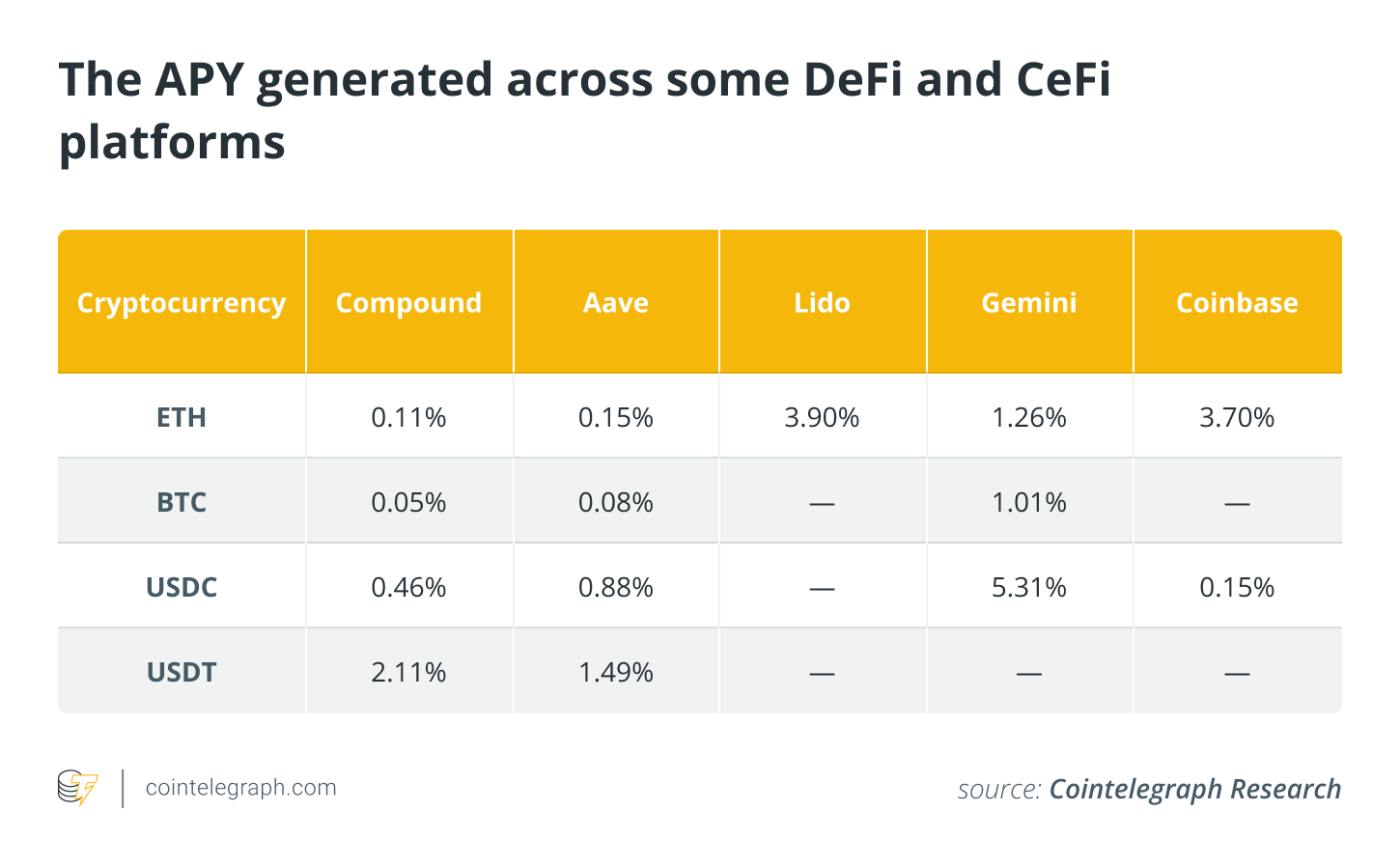

Протоколы DeFi и централизованного финансирования (CeFi) могут предлагать различные уровни доходности для идентичных цифровых активов. В случае с протоколами DeFi риск блокировки для получения предельной доходности является еще одним важным фактором, поскольку он ограничивает способность инвестора быстро реагировать в случае неблагоприятных изменений на рынке. Кроме того, стратегии могут нести дополнительные риски. Например, ликвидный стейкинг Lido с деривативными контрактами StETH уязвим при расхождении цен с базовым активом.

Хотя такие CeFi, как Gemini и Coinbase, в отличие от множества других подобных платформ, продемонстрировали разумное управление средствами пользователей в условиях прозрачности, доходность предложений по цифровым активам незначительна. Хотя оставаться в рамках управления рисками и не принимать агрессивные риски на средства пользователей выгодно, доходность относительно низкая.

Хотя соблюдение дисциплины покупки в рамках DCA и проведение исследований имеют решающее значение, найти решение с низким уровнем риска, приносящее значительную доходность, может быть непросто. Между тем, новый цикл криптовалютного рынка должен привести к развитию событий, которые, будем надеяться, принесут новые решения, привлекательные как с точки зрения риска, так и доходности. В своем предстоящем отчете Cointelegraph Research оценивает несколько платформ и оценивает устойчивость текущей доходности DeFi и CeFi.

Данная статья предназначена исключительно для информационных целей и не является инвестиционной консультацией, инвестиционным анализом или приглашением к покупке или продаже финансовых инструментов. В частности, данный документ не может служить заменой индивидуальной инвестиционной или иной консультации.

Источник