Получившие свое название от размера огромных млекопитающих, плавающих в океанах Земли, криптовалютные киты относятся к физическим или юридическим лицам, владеющим большими суммами криптовалюты.

В случае с биткоином (BTC) китом можно считать человека, владеющего более чем 1 000 BTC, а таких людей насчитывается менее 2 500. Поскольку адреса Биткойна псевдонимны, установить, кому принадлежит тот или иной кошелек, крайне сложно.

Хотя у многих термин "кит" ассоциируется с некоторыми удачливыми ранними последователями биткоина, на самом деле не все киты одинаковы. Существует несколько различных категорий:

Обмены: После массового внедрения криптовалют криптобиржи стали одними из самых больших китовых кошельков, поскольку они держат большие объемы криптовалют в своих портфелях заказов.

Учреждения и корпорации: Под руководством генерального директора Майкла Сейлора компания MicroStrategy, занимающаяся разработкой программного обеспечения, стала владельцем более 130 000 BTC. Другие публично торгуемые компании, такие как Square и Tesla, также приобрели большие запасы Биткойна. Такие страны, как Сальвадор, также приобрели значительное количество биткойнов, чтобы пополнить свои денежные резервы. Существуют кастодианы, такие как Greyscale, которые хранят биткойны от имени крупных инвесторов.

Индивидуумы: Многие киты покупали Биткойн на ранних стадиях, когда его цена была намного ниже, чем сегодня. Основатели криптобиржи Gemini, Кэмерон и Тайлер Уинклвосс, инвестировали в биткоин $11 млн в 2013 году по цене $141 за монету, купив более 78 000 BTC. Американский венчурный капиталист Тим Дрейпер купил 29 656 BTC по 632 доллара за штуку на аукционе Службы маршалов США. Основатель и генеральный директор Digital Currency Group Барри Силберт участвовал в том же аукционе и приобрел 48 000 BTC.

Обернутые BTC: В настоящее время более 236 000 BTC обернуты в токен ERC-20 Wrapped Bitcoin (wBTC). Эти wBTC в основном хранятся у хранителей, которые поддерживают привязку 1:1 к биткоину.

Сатоши Накамото: Таинственный и неизвестный создатель биткоина заслуживает отдельной категории. По оценкам, у Сатоши может быть более 1 миллиона BTC. Хотя не существует ни одного кошелька с 1 миллионом BTC, использование данных о цепочке показывает, что из первых 1,8 миллиона BTC, или около того, 63% никогда не были потрачены, что сделало Сатоши мультимиллиардером.

Централизация в децентрализованном мире

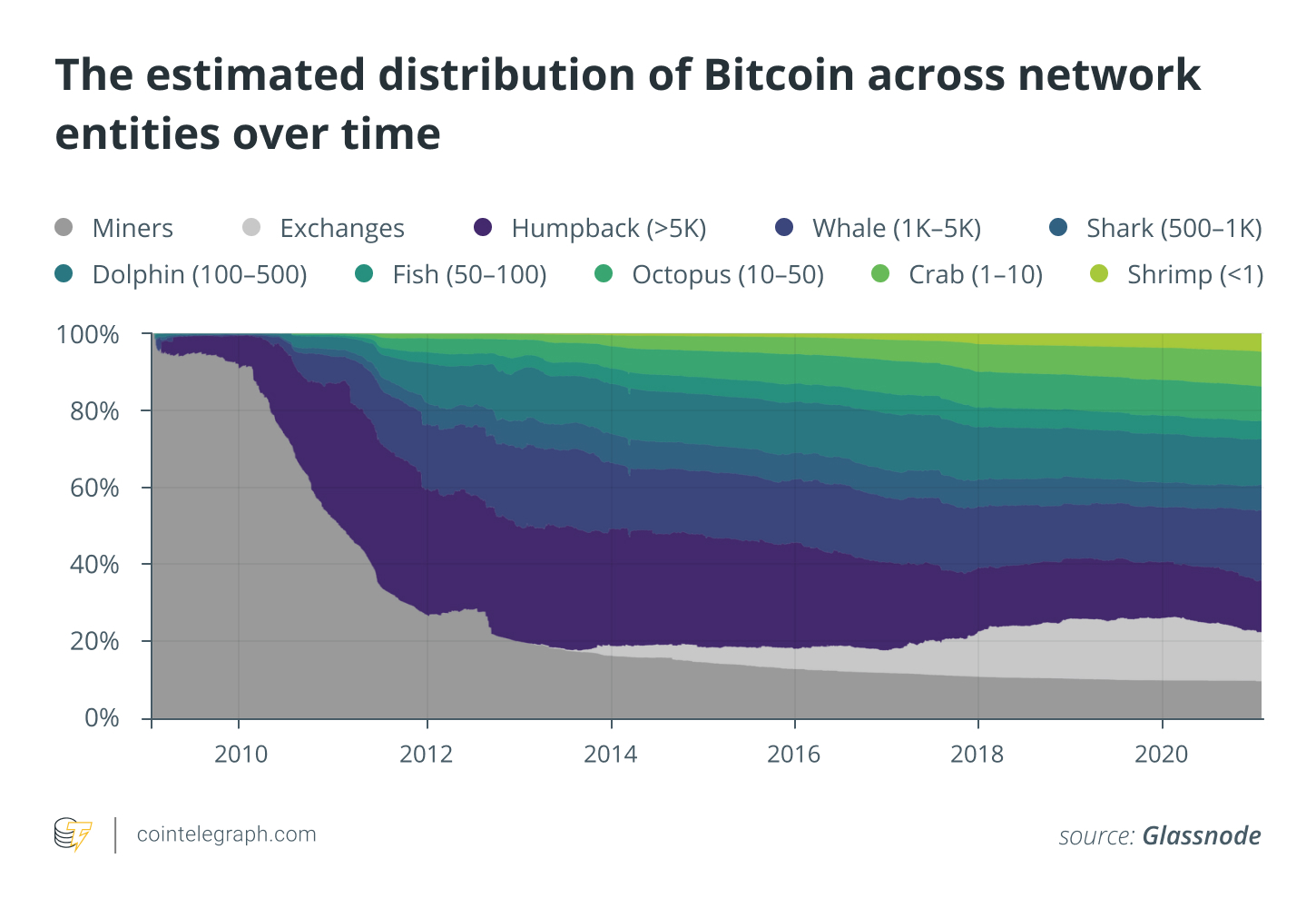

Критики криптоэкосистемы говорят, что киты делают это пространство централизованным, возможно, даже более централизованным, чем традиционные финансовые рынки. В отчете Bloomberg утверждается, что 2% аккаунтов контролируют более 95% Биткойна. По оценкам, верхний 1% мира контролирует 50% мирового богатства, что означает, что неравенство богатства в Биткойне более распространено, чем в традиционных финансовых системах: обвинение, которое разрушает представление о том, что Биткойн потенциально может разрушить централизованные гегемонии.

Обвинение в централизации в экосистеме биткоина имеет тяжелые последствия, которые потенциально могут сделать криптовалютный рынок легко манипулируемым.

Однако данные Glassnode показывают, что эти цифры преувеличены и не учитывают природу адресов. Возможно, существует некоторая степень централизации, но это может быть функцией свободных рынков. Особенно когда нет рыночного регулирования, а некоторые киты понимают и доверяют Биткойну больше, чем средний розничный инвестор, такая централизация неизбежна.

"Стена продажи"

Иногда кит выставляет массовый ордер на продажу огромного куска своего биткоина. Они держат цену ниже, чем другие ордера на продажу. Это вызывает волатильность, что приводит к общему снижению цен на Биткойн в режиме реального времени. За этим следует цепная реакция, когда люди паникуют и начинают продавать свой Биткойн по более низкой цене.

Цена BTC стабилизируется только тогда, когда киты снимут свои крупные ордера на продажу. Итак, сейчас цена находится там, где хотят киты, чтобы они могли накопить больше монет по желаемой цене. Следующая тактика известна как "стена продаж".

Противоположность этой тактики известна как тактика "Страх упустить", или тактика FOMO. Это когда киты оказывают массированное давление на рынок при покупке по более высоким ценам, чем текущий спрос, что заставляет участников торгов повышать цену своих заявок, чтобы они продавали ордера и заполняли свои ордера на покупку. Однако эта тактика требует значительных сумм капитала, которые не нужны для того, чтобы провернуть "стену продаж".

Наблюдение за тем, как киты продают и покупают, иногда может быть хорошим индикатором движения цен. Существуют такие сайты, как Whalemap, которые посвящены отслеживанию всех метрик китов, а также Twitter-ручки, такие как Whale Alert, которая является руководством для пользователей Twitter по всему миру, чтобы оставаться в курсе движения китов.

Когда кит делает всплеск

Шестьдесят четыре из 100 крупнейших адресов еще не вывели или не перевели ни одного биткоина, показывая, что самые крупные киты могут быть самыми крупными хадлерами в экосистеме, якобы из-за прибыльности их инвестиций.

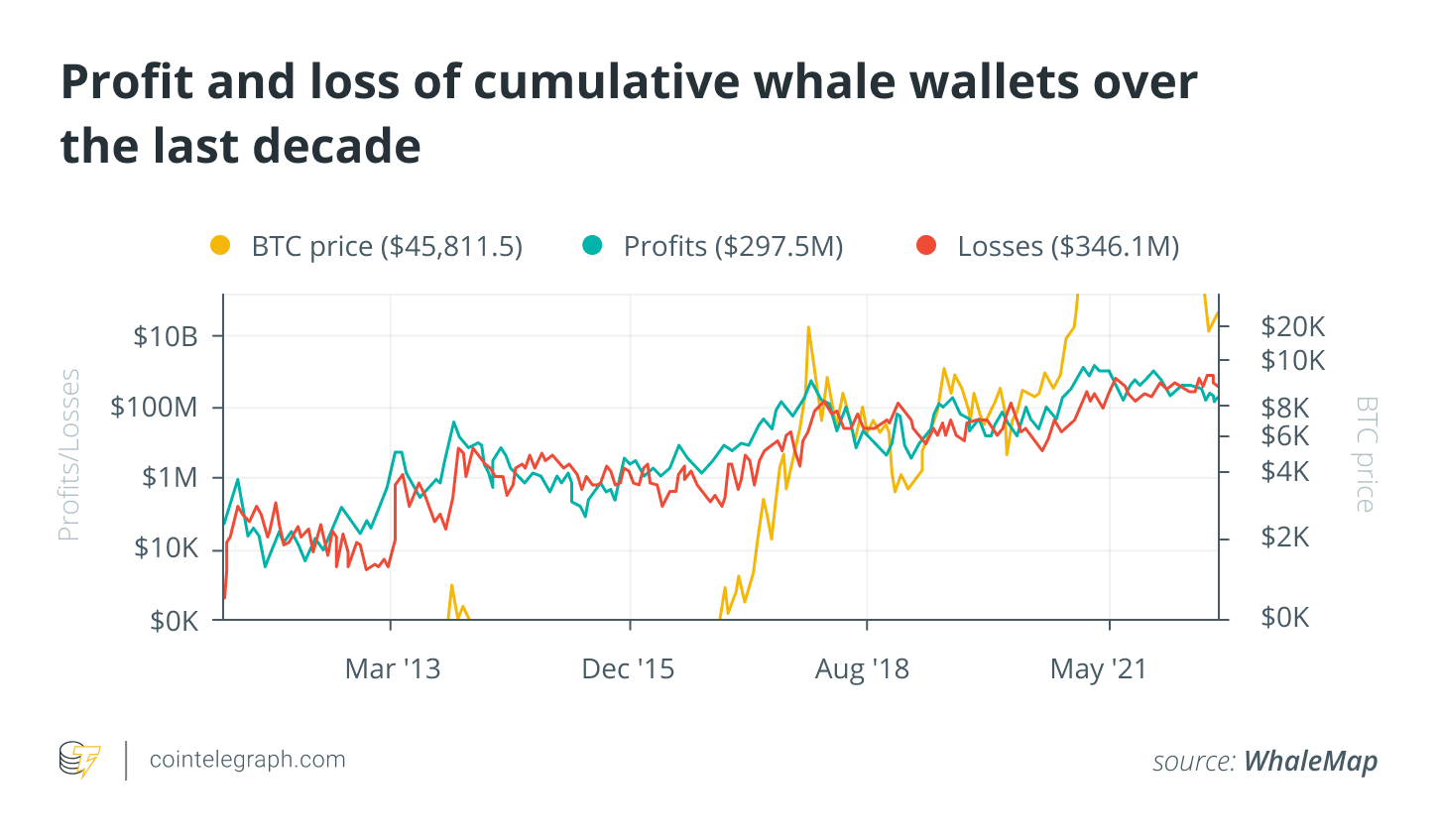

Доказательство того, что киты в основном остаются прибыльными, ясно видно из приведенного выше графика. При расчете по 30-дневной скользящей средней за последнее десятилетие киты оставались прибыльными более 70% времени. Во многих отношениях их доверие к Биткойну - это то, что укрепляет ценовое действие. Прибыльность (в данном случае ежемесячная) в течение большей части инвестиционного периода помогает укрепить их веру в стратегию HODL.

Даже в 2022 году, одном из самых медвежьих годов в истории биткоина, остатки на бирже снизились, что свидетельствует о том, что большинство пользователей HODL запасаются биткоином впрок. Большинство опытных криптоинвесторов воздерживаются от хранения своих долгосрочных инвестиций в биткоин на биржах, используя для хадлинга холодные кошельки.

Кабир Сет, основатель компании Speedbox и долгосрочный инвестор в биткоин, рассказал Cointelegraph:

"Большинство китов видели несколько рыночных циклов Биткойна, чтобы иметь терпение дождаться следующего. В экосистеме Биткойна сейчас вера китов подкрепляется макроэкономикой инфляции и, в последнее время, корреляцией с фондовыми рынками. Цепочечные данные китовых кошельков показывают, что большинство из них - хадлеры. Те, кто пришел во время этого рыночного цикла, не получили реализованной прибыли, чтобы продавать. Нет причин полагать, что киты покинут корабль Биткойна, особенно в условиях экономического страха перед надвигающейся рецессией".

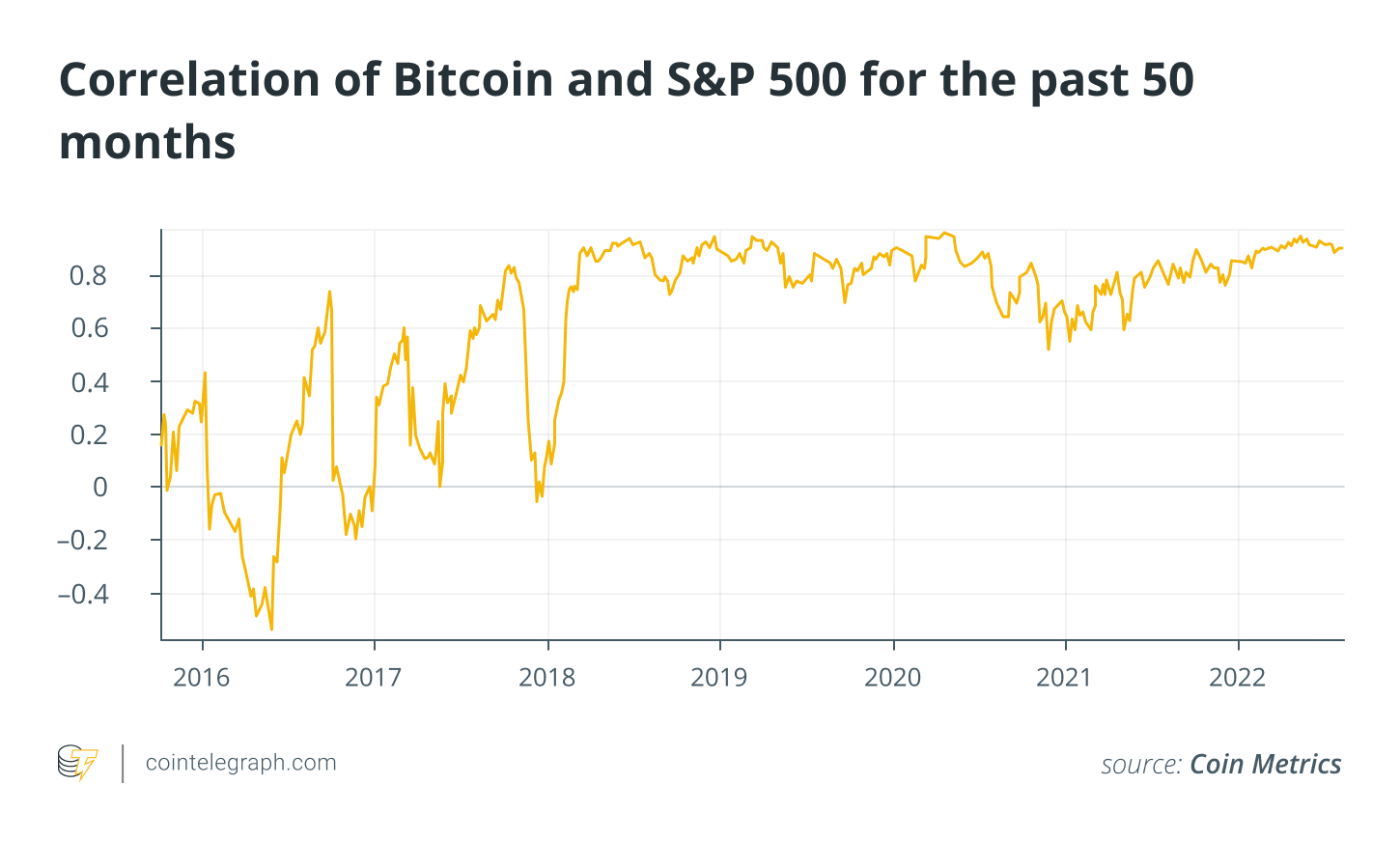

Точку зрения Кабира на макроэкономику и корреляцию с фондовым рынком можно увидеть на графике ниже, который показывает, что с момента последнего рыночного цикла в начале 2018 года биткоин внимательно следил за традиционными инвестиционными активами.

Положительной стороной этой тенденции является то, что биткоин вошел в мейнстрим с точки зрения потребительских настроений, изменив свою репутацию периферийного актива. С другой стороны, корреляция 0,6 Пирсона с S&P 500 никоим образом не означает хеджирование от традиционных рынков. Другие эксперты в криптоэкосистеме также, похоже, разочарованы этой тенденцией.

Корреляция с фондовыми рынками раздражает.

- Михаэль ван де Поппе (@CryptoMichNL) 7 июня 2022 г.

Более широкая макроэкономика может быть важной причиной корреляции между акциями и биткоином. В последние пару лет наблюдался приток средств на фондовые рынки, не имеющий аналогов в истории. Существуют теории, что при затяжном медвежьем рынке или в условиях финансовых катастроф корреляция с фондовым рынком может нарушиться.

Что означает, когда кит продается?

Хотя, если просто посмотреть на данные по цепочке за последние три месяца, видно, что количество китовых кошельков уменьшилось почти на 10%. Однако, соответственно, увеличилось количество кошельков, владеющих от 1 BTC до 1 000 BTC. Похоже, что киты сбрасывают свои позиции, а крупные розничные инвесторы, в свою очередь, накапливают средства, обеспечивая ликвидность для китов. Историческая тенденция показывает, что всякий раз, когда это происходит, происходит краткосрочное снижение цен на биткоин, которое в конечном итоге приводит к тому, что киты начинают агрессивно накапливать больше.

Когда Сета спросили о недавней распродаже китов, он сказал:

"Почти неизбежно, что будет какой-то период в несколько недель, когда киты начнут продавать. Такова механика рыночных движений. В настоящее время общее настроение рынка биткоина таково, что дно уже достигнуто. Существуют инструменты анализа настроений, подтверждающие это. Некоторые киты могут играть против этой тенденции, создавая тем самым большую панику на рынке. Если сейчас начнется крупная распродажа, цены на биткоин могут упасть, поскольку розничная поддержка будет сломана. Тогда только у китов будет ликвидность для накопления".

Что рынок может извлечь из точки зрения Кабира и китов, так это то, что будущее биткоина - это то, на что следует делать ставку. На местном уровне можно манипулировать настроениями и влиять на цены. Однако в долгосрочной перспективе, когда пыль осядет, победят хоулеры.

Источник