Ончейн-анализ данных от Glassnode показывает, что биткойн-инвесторы хеджируют риски, чтобы оставаться защищенными от повышения процентных ставок Федеральной резервной системы в марте.

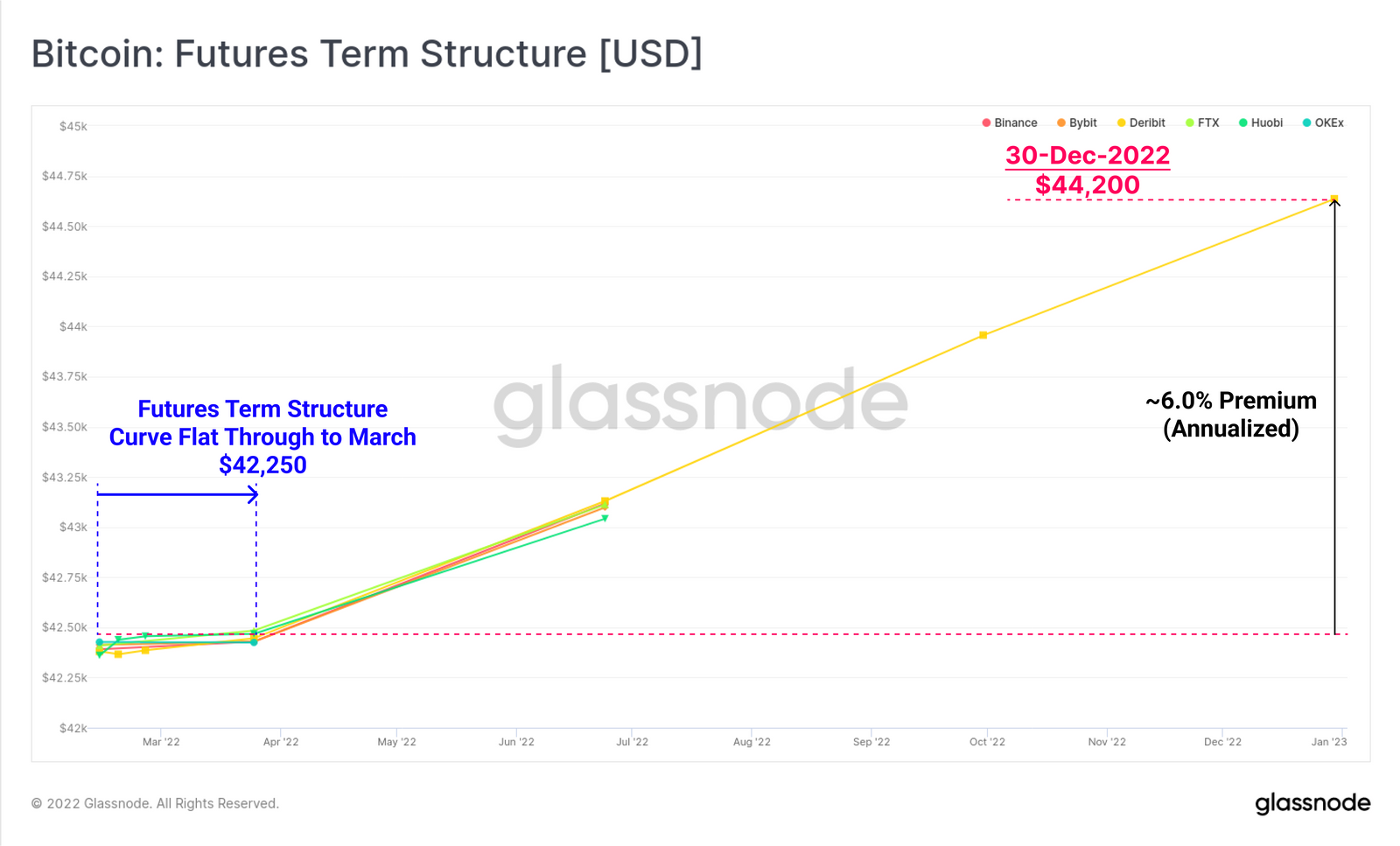

Информационный бюллетень Glassnode The Week On-Chain от 14 февраля указывает, что наиболее важной тенденцией в биткойнах (BTC) сейчас является стабильная временная структура фьючерсов до марта. Это в значительной степени связано с «неуверенностью инвесторов в отношении более широкого экономического воздействия более жесткого курса доллара США».

По словам автора Cointelegraph Микаэля ван де Поппе, повышение ставки уже заложено в цену на спотовых рынках, но долгосрочный эффект пока неясен. В результате Glassnode заметил, что инвесторы предпринимают шаги, чтобы защитить себя от потенциально низкого риска падения.

«Похоже, что инвесторы сокращают долю заемных средств и используют рынки деривативов, чтобы хеджировать риски и покупать защиту от падения, внимательно следя за повышением ставок ФРС, ожидаемым в марте».

Хотя данные ясно показывают объективную плоскую область на кривой срочной структуры фьючерсов, они несколько более тонко намекают на то, что инвесторы не ожидают значительного бычьего прорыва до конца 2022 года. Годовая премия по фьючерсам сейчас составляет всего 6%.

Годовая премия — это стоимость выше доллара, которую человек заплатит за риск фьючерсного контракта. Более высокая премия указывает на более высокий аппетит к риску.

Ончейн-анализ данных от Glassnode показывает, что биткойн-инвесторы хеджируют риски, чтобы оставаться защищенными от повышения процентных ставок Федеральной резервной системы в марте.

Еще одним свидетельством отсутствия доверия инвесторов является медленное, но неуклонное сокращение доли заемных средств путем добровольного закрытия фьючерсных позиций. Такое снижение рисков привело к тому, что Glassnode рассматривает как снижение общего открытого интереса к фьючерсам с 2% до 1,76% от общей рыночной капитализации криптовалюты. Эта тенденция намекает на «предпочтение защиты, консервативных рычагов и осторожного подхода к грозовым тучам на горизонте».

Управляющий партнер Fundstrat Том Ли согласен с тем, что для традиционных инвестиций, таких как облигации, нас ждут трудные времена. 14 февраля он сказал CNBC, что из-за разворота процентной ставки «в течение следующих 10 лет вы гарантированно потеряете деньги, владея облигациями… это почти 60 триллионов долларов из 142 триллионов долларов».

Тем не менее, Ли отметил, что 60 триллионов долларов, скорее всего, пойдут на криптовалюту, где инвесторы могут продолжать получать доходность, которая соответствует или может даже превысить доходность, которую они получили от облигаций. Он сказал:

«Я думаю, что более вероятным является большой спекулятивный капитал из акций… он действительно будет уходить корнями в ротацию облигаций и в конечном итоге перетечет в криптовалюту».

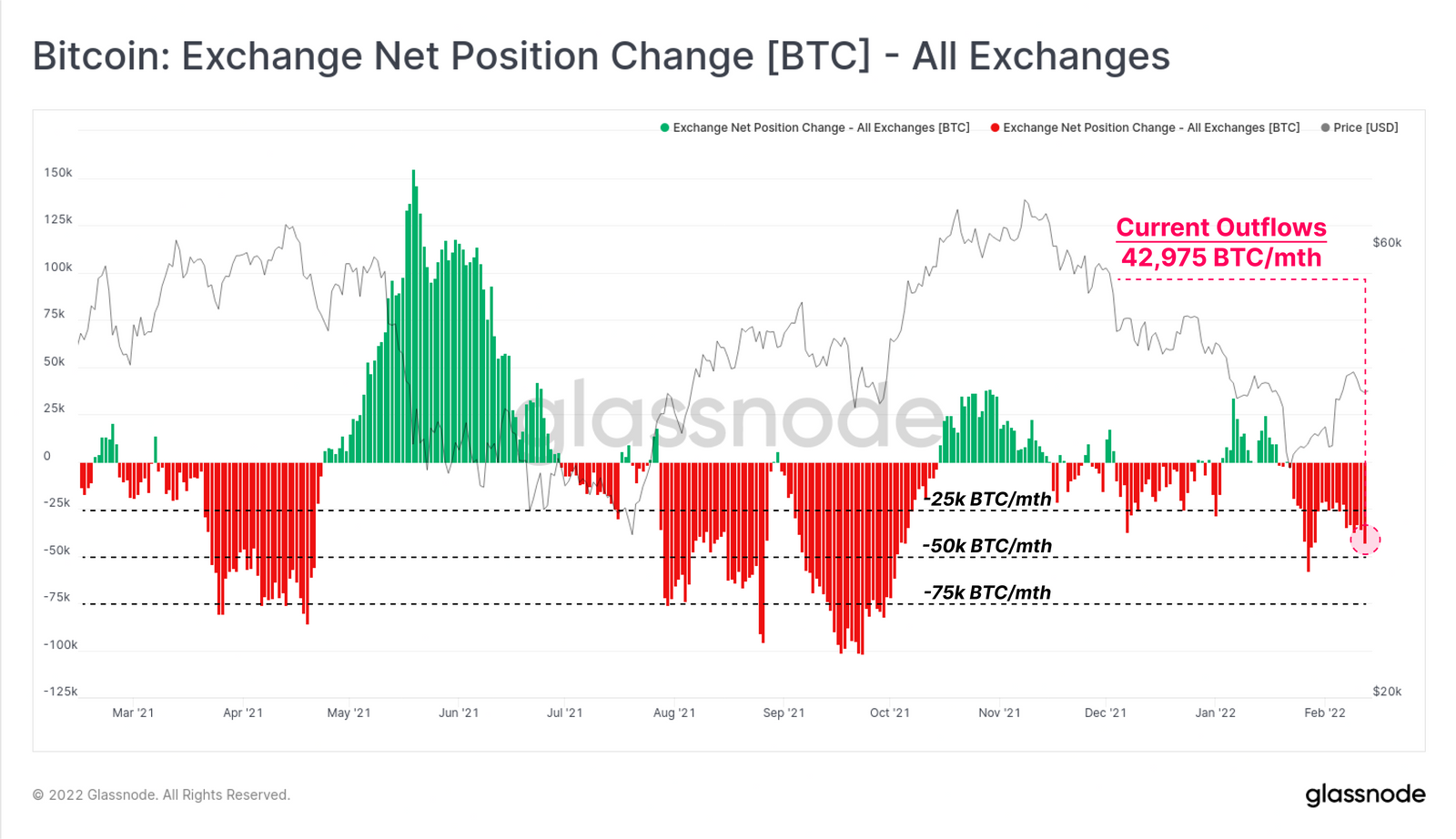

Биржевые оттоки продолжаются

Несмотря на то, что участники рынка явно снижают риск в преддверии повышения ставки ФРС, отток биткойнов с бирж по-прежнему значительно превышает приток. За последние три недели чистый отток достиг 42 900 BTC в месяц. Это самый высокий уровень оттока с октября прошлого года, поскольку в ноябре цена BTC достигла нового исторического максимума около 69 000 долларов.

Долгосрочные держатели биткойнов (те, кто держал свои биткойны бездействующими в течение как минимум 156 дней) сохраняют устойчивый контроль над оборотным предложением, удерживая около 13,34 миллиона BTC. С момента максимума в октябре 2021 года долгосрочные держатели отказались только от 175 000 BTC, что свидетельствует о поддержке недавнего минимума в 33 000 долларов и спросе на дополнительные монеты.

По данным Cointelegraph, биткойн в настоящее время вырос на 4,19% за последние 24 часа и торгуется на уровне 43 552 доллара.

Источник