Трейдеры Биткойн (BTC) могут испытывать дополнительную эйфорию после недавнего роста на 35%, но данные показывают, что медведи не слишком обеспокоены, потому что аналогичный прорыв произошел в середине июля, и цена не смогла удержать поддержку в 40 000 долларов.

Чтобы понять, насколько настроены на этот раз инвесторы-быки, давайте разберем данные по деривативам и посмотрим на премию по фьючерсным контрактам и перекос опционов. Обычно эти индикаторы показывают, как профессиональные трейдеры оценивают вероятность потенциального отката до 36000 долларов.

Несмотря на то, что картина не совсем похожа, биткойн упал до 31000 долларов 8 июня и отскочил до 41000 долларов через шесть дней. Рост на 32% вызвал ликвидацию коротких контрактов на BTC на 1,4 миллиарда долларов, которые распространились на неделю. Медведи явно не ожидали этого движения, но менее чем через три дня биткойн торговался ниже 38000 долларов и инициировал нисходящий тренд.

Следовательно, у быков есть основания сомневаться в устойчивости текущего ралли, учитывая, что не было никаких существенных изменений, оправдывающих уровень в 40 000 долларов. Более того, цена может быть снижена из-за продолжающегося FUD в отношении исхода майнеров из Китая и попытки Binance получить одобрение регулирующих органов.

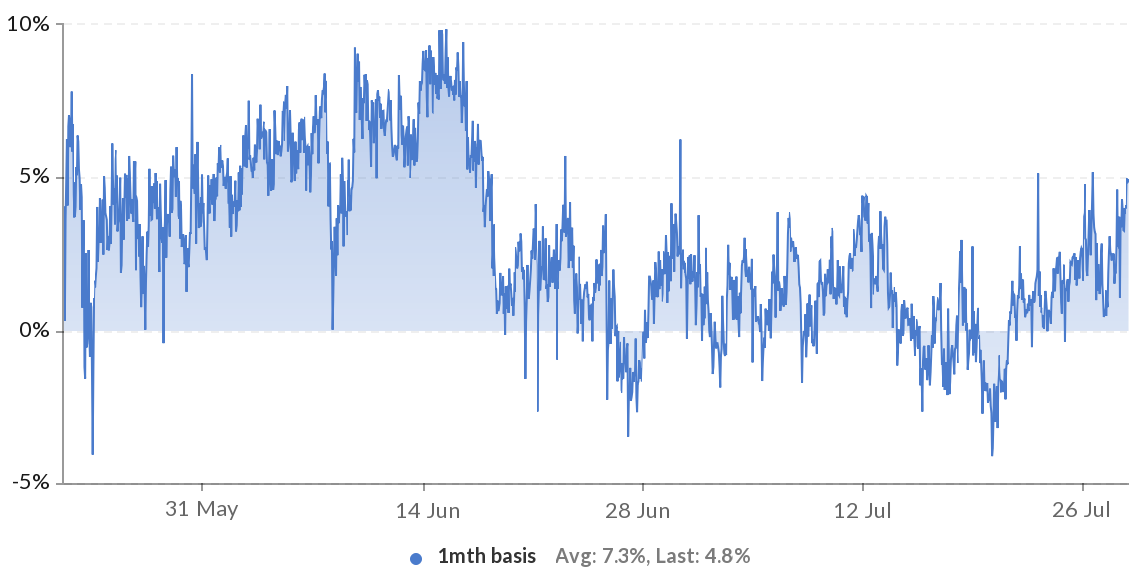

Фьючерсная премия не показала значительного восстановления

Одним из лучших показателей оптимизма профессиональных трейдеров является премия на фьючерсных рынках, поскольку она измеряет разрыв между месячными контрактами и текущими уровнями спотового рынка. На здоровых рынках ожидается от 5% до 15% годовой премии. Однако во время медвежьих рынков возникает сценарий бэквордации, и индикатор тускнеет или становится отрицательным.

Согласно приведенному выше графику, одномесячный фьючерсный контракт не смог восстановить годовую премию выше 5%. Некоторые периоды бэквордации произошли за последний месяц, хотя текущий уровень считается нейтральным.

Чтобы исключить внешние эффекты, характерные для фьючерсного инструмента, следует также анализировать рынки опционов.

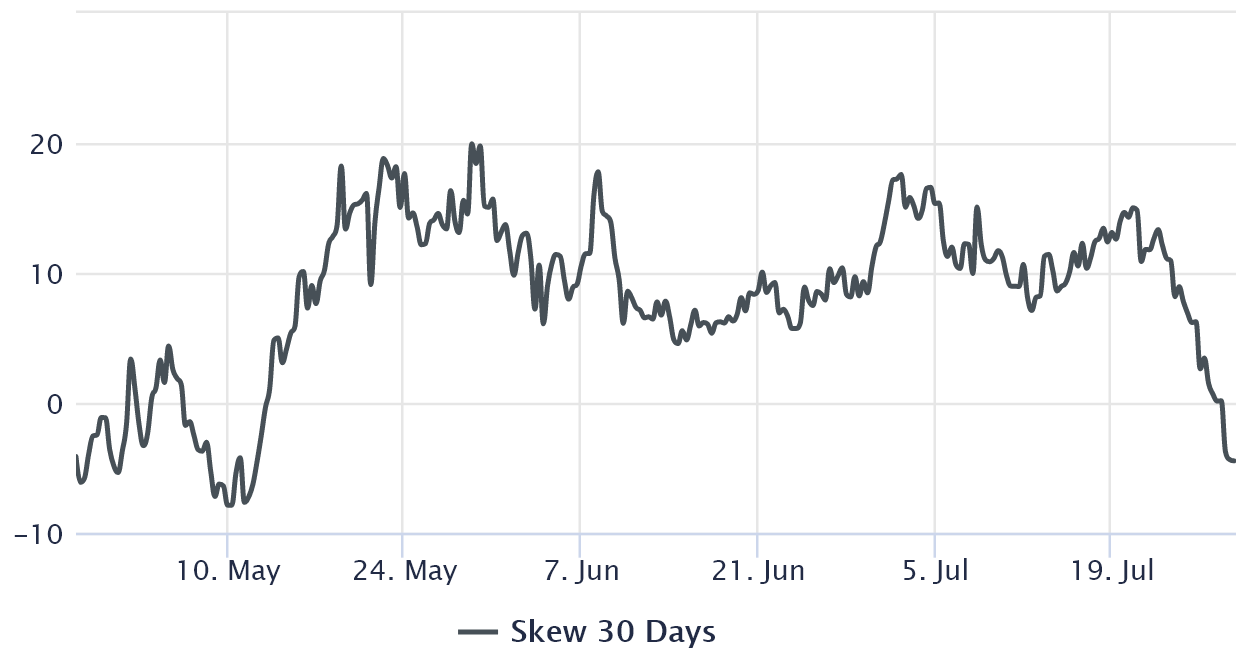

Всякий раз, когда маркет-мейкеры и профессиональные трейдеры настроены на повышение, они будут требовать более высокую премию по опционам колл. Такой тренд вызовет отрицательный индикатор отклонения дельты на 25%.

С другой стороны, если защита от убытков обходится дороже, индикатор перекоса станет положительным.

«Страх» не рассматривается, но нейтралитет определяет текущий рынок.

Когда показатель колеблется между отрицательными 10% и положительными 10%, индикатор считается нейтральным. Индикатор отклонения дельты на 25% сигнализировал о страхе в период с 14 мая по 24 июля.

Однако даже недавнее ралли до $ 40 000 было недостаточно, чтобы переломить настроение в сторону жадности, поскольку индикатор остается нейтральным на уровне отрицательных 4%.

Согласно показателям обеих деривативов, профессиональные трейдеры не демонстрируют никаких признаков бычьего настроя. Повышение цен на 35% могло бы устранить недавние опасения, но этого было недостаточно, чтобы переломить настроение.

Источник