Поскольку ключевые заинтересованные стороны получали прибыль и были уверены в том, что купят падение, оставшееся на высоком уровне, трейдеры, которые чрезмерно усердствовали в отношении быстрого восстановления биткойнов до рекордно высоких уровней, были наказаны дальнейшим снижением цен.

Хотя Биткойн (BTC) слегка подскочил после падения ниже 34 000 долларов в конце января, его цена по-прежнему снизилась на 20% за последние 30 дней. Эфир (ETH) оказался хуже, упав на 30% за тот же период времени. В этом выпуске информационного бюллетеня Market Insight более подробно рассматриваются данные об эффективности рынка криптовалют за последний месяц.

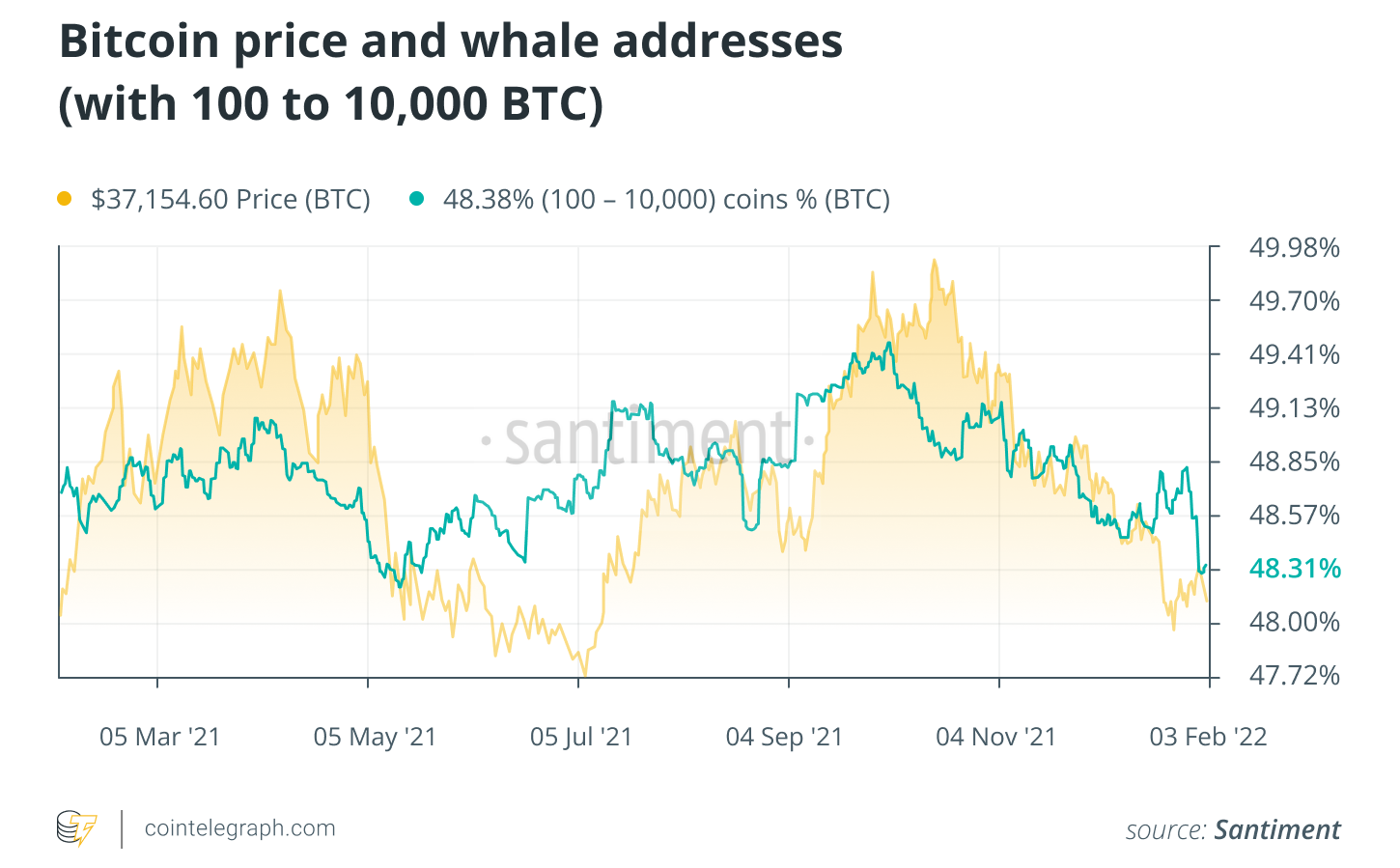

Например, ключевой уровень биткойн-трейдеров, обычно состоящий из адресов, содержащих от 100 до 10 000 BTC, сбросил примерно 150 000 BTC за последние три месяца.

Предложение, удерживаемое этой группой, очень часто используется в качестве основного опережающего индикатора того, куда цены будут двигаться дальше. Текущее предложение, удерживаемое этими адресами китов, упало до 47,31%, в пределах видимости годового минимума в 47,20%, зафиксированного в середине мая, когда цены быстро снижались.

NVT был медвежьим для BTC, но в январе стал бычьим

Модель Santiment`s Network Value to Transactions Ratio (NVT) измеряет количество уникальных BTC, циркулирующих в сети, а затем рассчитывает, выше, на уровне или ниже ожидаемого объема обращения, чтобы оправдать текущую рыночную капитализацию Биткойна.

С октября 2021 года было перемещено значительное и ожидаемое количество токенов. Когда цены падали в первой половине января, в этом месяце не хватало тиража, необходимого для удержания цен выше 40 000 долларов. Однако, в среднем, январь представлял собой полубычий сигнал после некоторого снижения покупок и повышения активности.

В качестве бонуса февраль начался на территории бычьего обращения. Можно сделать вывод, что как только некоторые другие показатели совпадут с положительной дивергенцией циркуляции, цены могут резко вырасти.

Влияние FOMC и опережающий индикатор Биткойна на S&P

Трейдеры в нескольких различных секторах затаили дыхание в ожидании объявления Федерального комитета по открытым рынкам США от 26 января, а также в отношении того, будут ли повышаться процентные ставки в США и будет ли применяться количественное смягчение. Похоже, будет предрешено, что эти ставки будут расти примерно через месяц. С этой новостью рынки криптовалют и акций постепенно стали менее коррелированы.

Еще до заседания FOMC биткойн уже начал свое снижение. И сразу после встречи цена BTC первой начала падать. S&P 500 был особенно волатильным и поляризованным для инвесторов и, похоже, все еще находится в заметном падении после заседания Федеральной резервной системы США. Тем временем золото восстановилось, а цена биткойна была нестабильной. Однако, согласно историческим исследованиям Santiment, прорывы цены BTC, как правило, происходят, когда его цена меньше всего коррелирует с рынками акций.

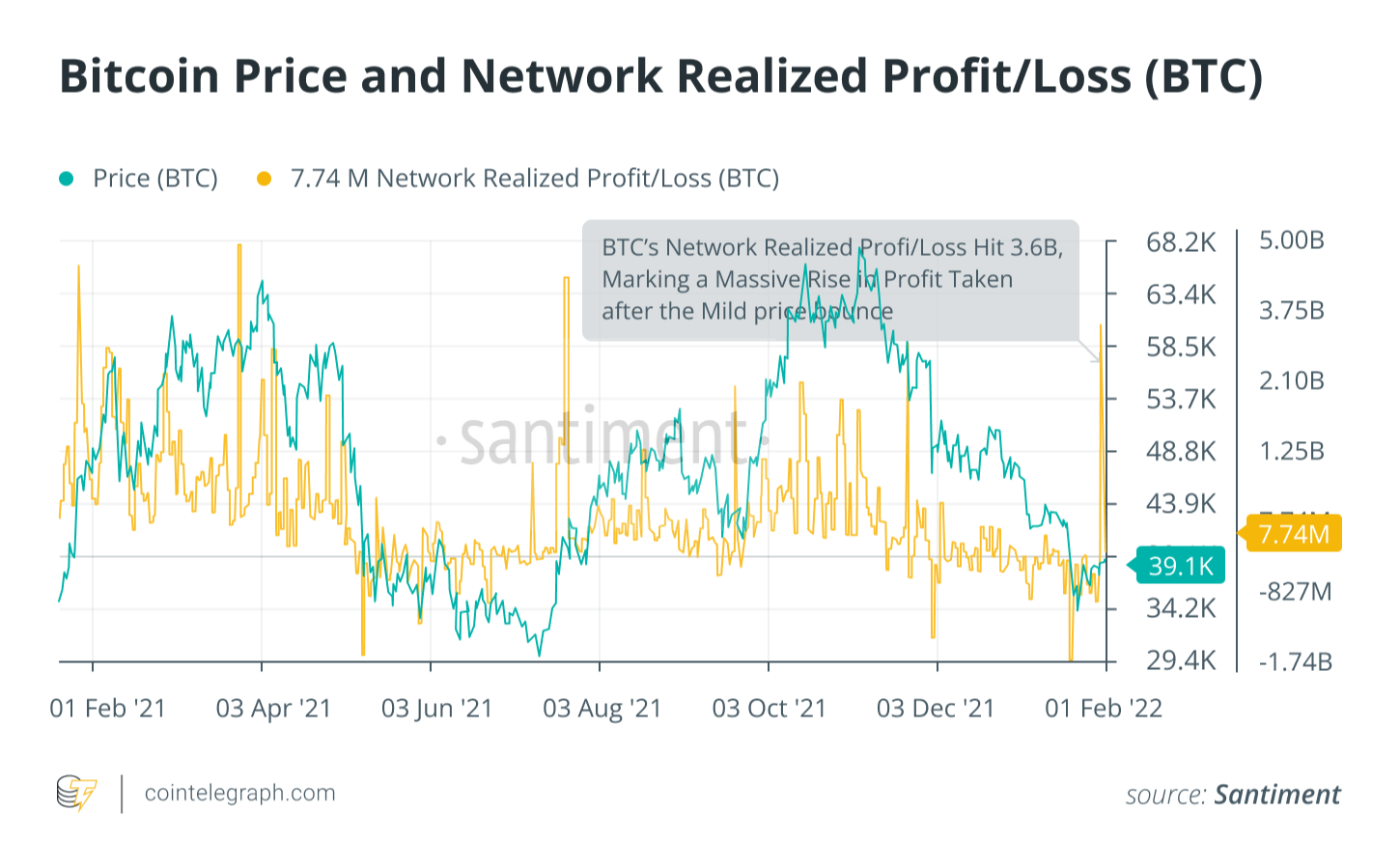

Сеть BTC осознала скачок прибыли/убытка

В один из самых спокойных дней Биткойн, 1 февраля, был отмечен четвертый по величине всплеск прибыли сети за последний год. Совокупный всплеск в 3,65 миллиарда указывает на более высокую вероятность потенциальной коррекции, но только в том случае, если трейдеры проявят незаинтересованность.

Виновник этого огромного роста реализованной прибыли, по-видимому, был связан с биткойнами, которые были украдены во время взлома биржи Bitfinex в 2016 году. Эти монеты были перемещены утром того же дня, и адрес получения этих монет содержит 94 643 BTC.

Отрицательные ставки фондирования на биржах

С третьей недели января трейдеры начали размещать большое количество коротких позиций, поскольку цена биткойна впервые с июля упала ниже 34 000 долларов. Различные проекты показали среднюю отрицательную ставку финансирования бессрочных контрактов на нескольких биржах. Используя ставки финансирования, Santiment рассчитывает средние ставки для Binance, Bitfinex, FTX, Deribit и dYdX. В некоторых случаях активы используют меньшую комбинацию этих бирж, если они не котируются на всех пяти биржах.

Как правило, когда возникает массовая непредвиденная ситуация с короткими активами, происходит ликвидация, когда ключевые заинтересованные стороны накачивают цены, чтобы использовать отрицательные ставки финансирования в качестве ракетного топлива для продвижения активов вверх. Это именно то, что в конечном итоге произошло, потому что 24 января рынок достиг локального дна (пока) и цены быстро росли, пока многие из этих коротких позиций не рассеялись, и трейдеры снова не начали открывать длинные позиции.

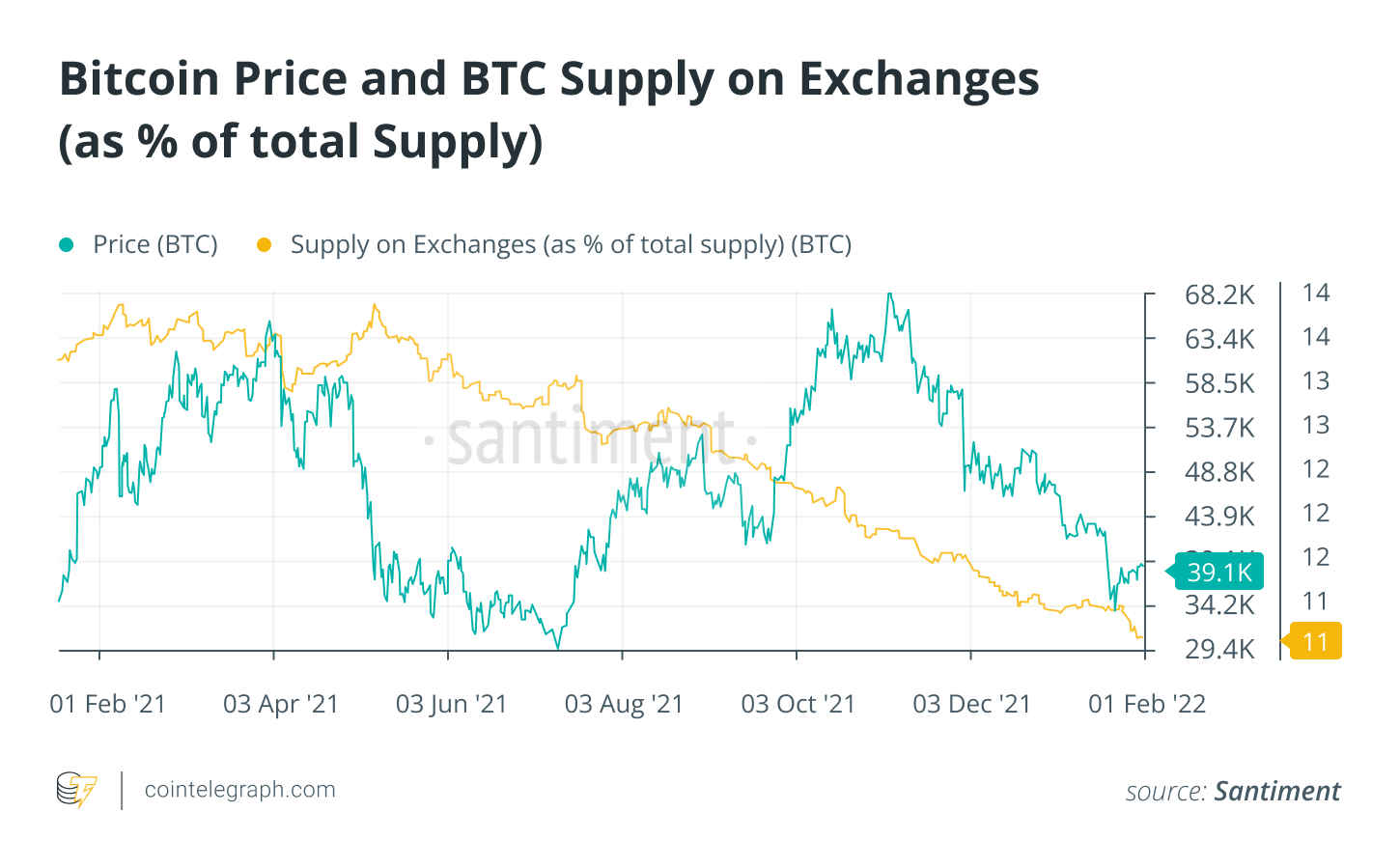

Биткойн продолжает уходить с бирж

В настоящее время совокупное предложение биткойнов на биржах составляет всего 11,5%. Полгода назад этот коэффициент предложения на биржах был на уровне 13,2%. Год назад этот коэффициент предложения был на уровне 13,9%.

Этот явный нисходящий тренд монет, уходящих с бирж, в целом является обнадеживающим признаком долгосрочных перспектив роста цены и рыночной капитализации Биткойна. При меньшем предложении актива, доступного на биржах, это ограничивает дальнейшее давление со стороны продавцов и, таким образом, снижает риск значительного падения цены.

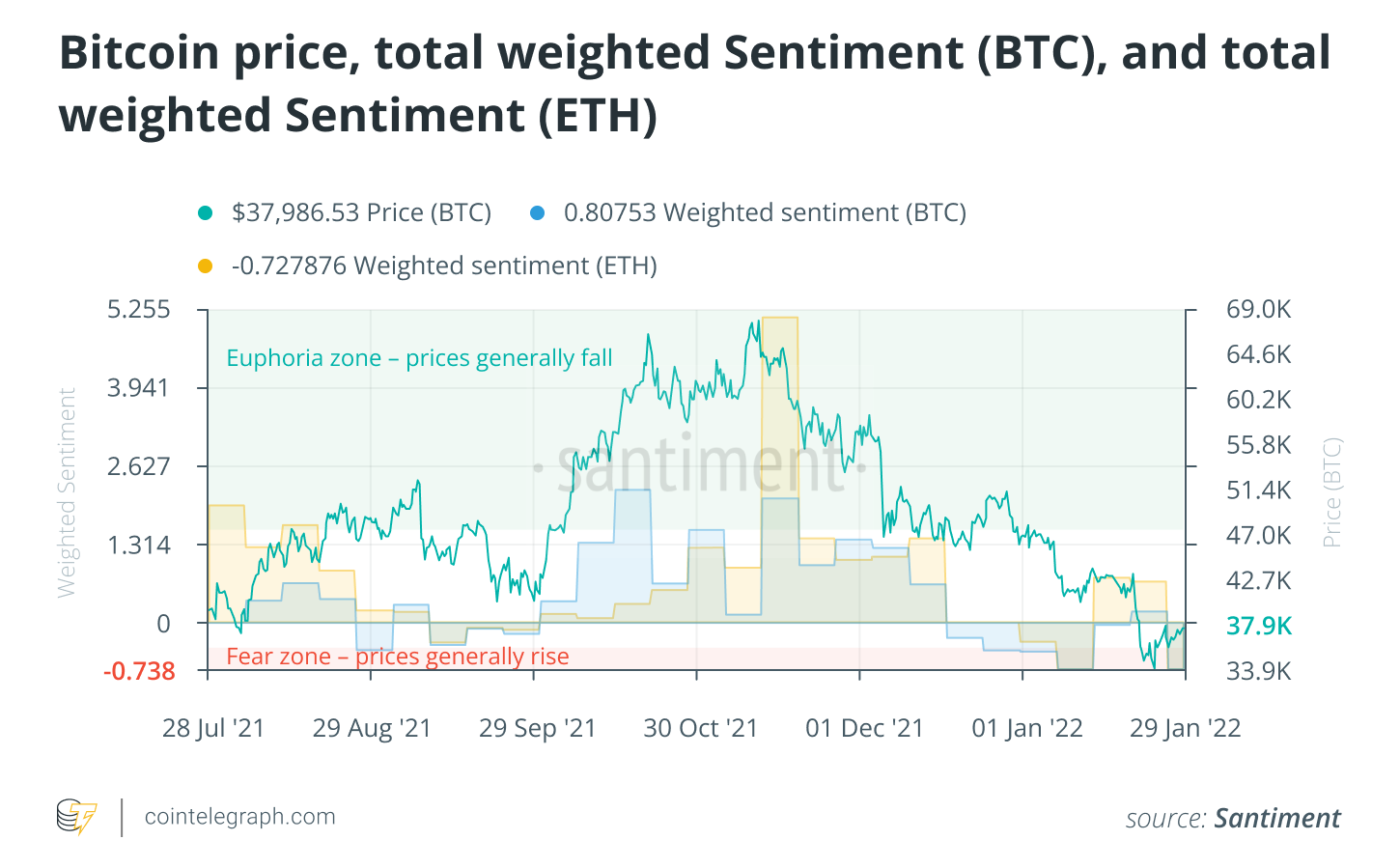

Трейдеры проявляют страх, отмечая январское локальное дно

Настроения трейдеров как по отношению к биткойнам, так и к эфиру упали на отрицательную территорию с середины декабря до середины января после длительного периода эйфории с начала октября до середины декабря. Как правило, крупные ключевые заинтересованные стороны ждут такого настроения толпы, что цены будут продолжать расти вечно, и именно здесь они фиксируют прибыль, в то время как активы, кажется, находятся на пике своей стоимости.

Негативное настроение трейдеров обычно является признаком того, что дно цены приближается, особенно когда настроения падают в красную «зону страха», как показано выше.

Когда во второй половине января настроения трейдеров снова стали положительными, произошло еще одно снижение цены, которое снова отправило трейдеров биткойнов и эфира в «зону страха». Поскольку эта толпа сомневается в способности цен расти, вероятность дней положительной доходности возрастает для меньшего числа трейдеров, которые оставались терпеливыми в условиях волатильности.

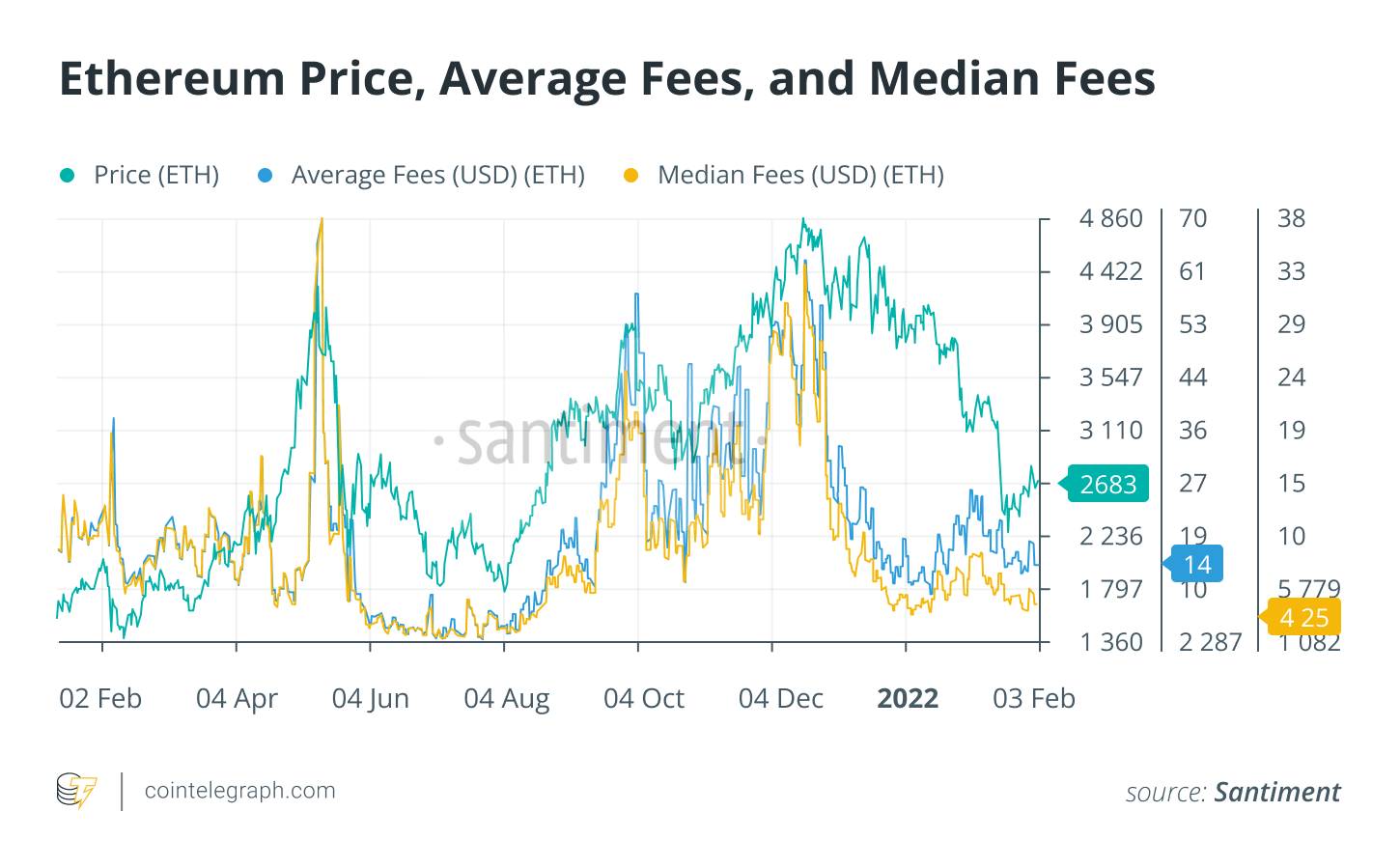

Среднесуточная и медианная комиссия ETH

Средняя комиссия за одну транзакцию в сети Ethereum вернулась на землю в январе и начале февраля после невероятно высоких затрат в размере 62,85 долларов США на рекордно высоких уровнях 8 ноября.

Как правило, коррекция цен на эфир происходит вскоре после того, как ставки комиссии превышают 52 доллара за среднюю транзакцию или 27 долларов за медианную транзакцию. Когда средняя комиссия снизилась до относительно здоровой средней транзакции в размере 14,39 доллара США и средней транзакции в размере 4,25 доллара США, это многообещающий признак того, что здоровая полезность может снова существовать.

Информационный бюллетень Cointelegraph Market Insights делится нашими знаниями об основных принципах, которые движут рынком цифровых активов. Благодаря информации о рынке от одного из ведущих поставщиков аналитики в отрасли, Santiment, информационный бюллетень погружается в последние данные о настроениях в социальных сетях, сетевых показателях и производных.

Мы также рассматриваем самые важные новости отрасли, включая слияния и поглощения, изменения в нормативно-правовой базе и интеграцию корпоративных блокчейнов. Зарегистрируйтесь сейчас, чтобы первыми получать эти идеи. Все прошлые выпуски Market Insights также доступны на Cointelegraph.com.

Источник