В начале 2009 года торговля биткойнами была одноранговой, первоначально через PayPal. Однако прошло всего несколько месяцев, прежде чем была запущена первая рампа. Mt Gox и более ранние варианты, как и ожидалось, были рудиментарными и централизованными. Перенесемся менее чем на десятилетие вперед: криптотрейдинг — это динамично развивающаяся отрасль, в которой каждый день перемещаются миллиарды долларов.

Биржи являются важными каналами для перемещения миллиардов активов между пользователями и цепочками. По мере расширения отрасли и распространения криптографии их роль будет только возрастать. Этот рост особенно важен, когда на первый план выходят децентрализованные финансы (DeFi), предлагающие неотразимые предложения.

DeFi и роль агрегаторов ликвидности

Менее чем за три года общая зафиксированная стоимость DeFi (TVL) составляет миллиарды долларов, а спрос обусловлен ценностным предложением подсферы.

DeFi, как следует из названия, децентрализует финансы с помощью смарт-контрактов, позволяя пользователям со всего мира получать доступ к средствам. Как бы это ни было захватывающе, должны быть надежные рампы с приемлемым уровнем ликвидности для плавного обмена токенов без доверия.

Децентрализованные биржи (DEX) запускаются с ведущих платформ смарт-контрактов, таких как Ethereum и BNB Chain, и имеют относительно высокий уровень ликвидности. Однако, поскольку существует более дюжины блокчейнов с активными криптопроектами, чьи токены контролируют сотни миллионов рыночной капитализации, большинство трейдеров вручную переключаются между биржами или используют агрегаторы ликвидности DEX.

Объединение DEX, например, 1Inch, позволяет плавно обмениваться различными токенами, перечисленными в разных DEX, из одного пользовательского интерфейса. Благодаря этому агрегация ликвидности DEX экономит время и ресурсы, побуждая больше пользователей направлять средства в DeFi.

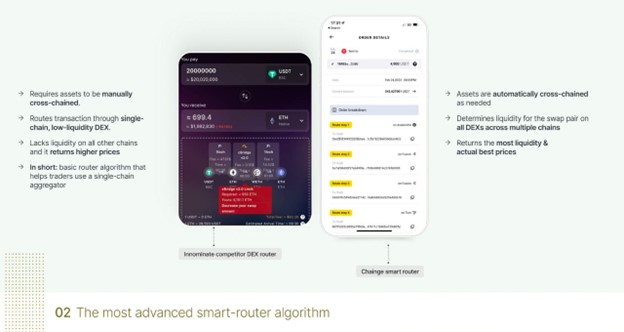

Тем не менее, хотя DEX, агрегирующие ликвидность, играют огромную роль в DeFi, большинство из них являются одноцепочечными и несколько многоцепочечными, что позволяет пользователям объединять свои активы, но ни одна из них не имеет возможностей агрегации между цепочками. В результате трейдеры получают меньше токенов, чем если бы они могли получить доступ к ликвидности в нескольких цепочках одновременно… Ой, подождите. Теперь они могут.

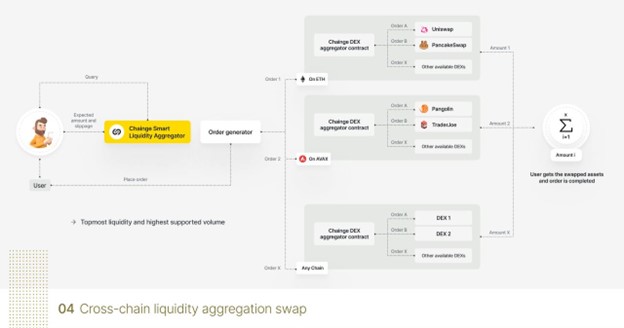

Chainge Finance: лучшее ценообразование, кроссчейн и быстрые расчеты

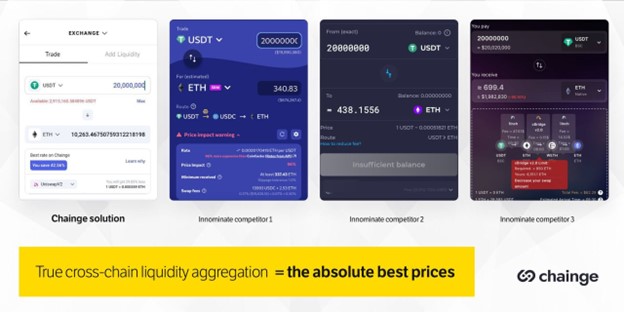

Есть огромная проблема, которую сейчас решает Chainge Finance. Разработчики кроссчейн-агрегатора ликвидности DEX выпустили торговую площадку на основе блокчейна, ориентированную на то, чтобы трейдеры обменивались активами в наиболее ликвидной среде, обеспечивая лучшие ставки.

Обмен токенов через Chainge Finance не требует хранения и предлагается через простой в использовании мобильный интерфейс. Платформа также имеет полезные инструменты управления активами, используемые более чем 400 тысячами пользователей, для совокупной TVL более 160 миллионов долларов и общей совокупной ликвидности более 40 миллиардов долларов. Выдающиеся инструменты, доступные в Chainge Finance, включают спот, фьючерсы и опционы DEX, универсальные цифровые активы с возможностями межсетевого роуминга, модуль таймфрейминга и многое другое.

Каждый ордер, инициированный Chainge Finance, будет запрашиваться на всех 20 поддерживаемых DEX и «сканироваться» для поиска лучших цен. Как только аккорды звучат, ордер распределяется по нескольким ликвидным цепочкам, чтобы трейдер мог получить лучшие цены. Взятую партию удобно посмотреть в разделе деталей заказа приложения.

Chainge Finance делает это с помощью собственного смарт-маршрутизатора, в котором используется технология DCRM и алгоритм поиска свопов. Инструмент Smart Router ищет интегрированные DEX в нескольких цепочках для наилучших ставок для снижения проскальзывания, а также устанавливает маршрут для быстрого расчета.

Практический пример

Когда пользователь хочет обменять токен A на токен B, интеллектуальный маршрутизатор будет запрашивать DEX и определять ликвидность в реальном времени для пары A/B во всех DEX в каждой цепочке.

Принимая во внимание стоимость газа, интеллектуальный маршрутизатор вернет лучший маршрут для выполнения заказа.

Например, фиксированное количество токенов A для обмена на Ethereum в Uniswap DEX + фиксированное количество токенов A для обмена в цепочке Ethereum в SushiSwap DEX + фиксированное количество токенов A для обмена в цепочке BSC в Pancake DEX, и так далее, пока не будет достигнута общая сумма свопа.

После того, как пользователь разместит заказ, будут выполнены следующие шаги:

- Токен A включен в цепочку Fusion (независимо от того, в какой цепочке находится токен A)

- Подписана транзакция по сжиганию всех токенов. Универсальные активы на слиянии.

- Квитанция о сжигании используется для вызова различных смарт-контрактов обмена прокси-сервера в каждой цепочке, чтобы использовать токен A в этих конкретных цепочках для выполнения обмена.

- В пределах проскальзывания своп-ордер будет исполнен.

NB: если маржа проскальзывания превышена, сделка свопа будет завершена лишь частично, и пользователь немедленно получит обратно оставшуюся часть токенов A.

Этот вариант использования должен сделать очевидными огромные преимущества использования кроссчейн-агрегатора ликвидности Chainge Finance, также известного как самая ликвидная DEX на рынке.

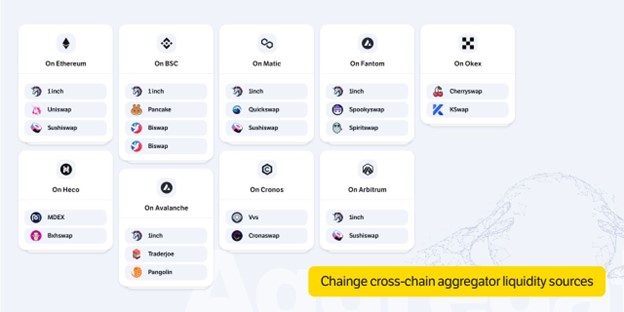

Chainge Finance объединила более 20 DEX и 1 агрегатор в 9 цепочках.

Примечательно, что технология DCRM от Change Finance запатентована и разработана Fusion Foundation в сотрудничестве с некоторыми ведущими мировыми экспертами в области безопасности и криптографии, включая Луи Губина, профессора компьютерных наук Версальского университета, и Паскаля Пайе, доктора философии. Д.

Chainge Finance уже интегрировалась с более чем 20 DEX и 1 агрегатором в 9 популярных блокчейнах (и многое другое будет постепенно добавляться). Например, в Ethereum Chainge Finance объединяет 1inch, Uniswap и SushiSwap. Между тем, в блокчейне Cronos они выбрали VVS и Cronaswap.

Этот протокол DeFi хорошо продуман и на голову выше остальных. Он специально разработан для устранения существующих болевых точек неудобно низкой ликвидности, что приводит к неблагоприятным ставкам обмена, а также устраняет необходимость использования мостов между цепями.

В конечном счете, Chainge Finance разработала платформу, на которой трейдеры могут уверенно обменивать активы между сетями по лучшим ставкам обмена в высоколиквидных средах и управлять своими криптоактивами, поддерживаемыми протоколами безопасности высшего класса.

Источник