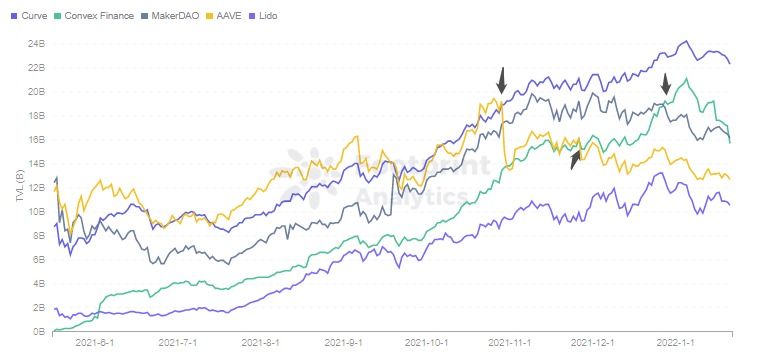

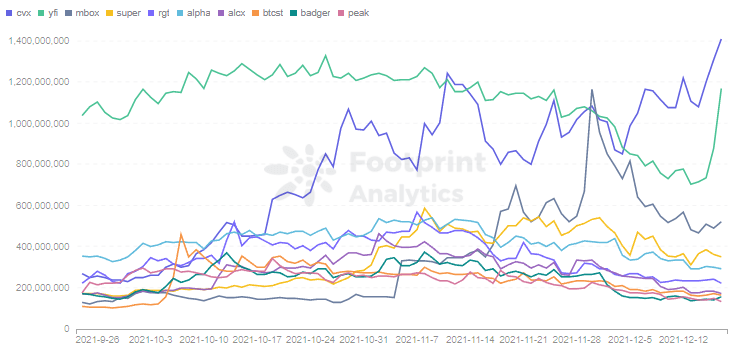

Согласно данным Footprint Analytics, TVL как Curve, так и Convex превзошли Aave, ранее протокол DeFi № 1, в ноябре и декабре. Продолжая набирать обороты, Convex также обогнал MakerDAO в конце декабря и стал вторым проектом после Curve.

Рост Convex TVL тесно связан с Curve, поскольку Convex изначально был запущен, чтобы помочь LP, предлагающим ликвидность на Curve, легко получать торговые комиссии и требовать увеличения прибыли без блокировки CRV. Convex хочет, чтобы LP могли увеличивать доход без потери ликвидности.

В этой статье мы сравним Convex с Curve и Yearn, которых он также обогнал, чтобы проанализировать, как Convex поднялся на второе место в DeFi с точки зрения данных. Почему тосковать? Как лидера среди агрегаторов доходности, Yearn часто сравнивают с Convex.

Делаем Curve доступным для всех

Прежде чем рассматривать Convex, необходимо понять Curve, который в настоящее время является лучшим проектом в категории DEX по версии TVL и фокусируется на свопах между стейблкоинами. Многим инвесторам нравится Curve за его низкое проскальзывание, низкие комиссии и непостоянные потери. И трейдеры, и LP получают лучшие комиссионные на Curve.

Curve предоставляет стимулы для LP путем выпуска токена CRV. Пользователи могут получить нециркулирующий veCRV путем безвозвратного размещения CRV. Полученная сумма привязана к продолжительности ставок с 4-летней блокировкой для получения veCRV в соотношении 1: 1.

Пользователи пожертвуют ликвидностью в пользу veCRV из-за доли платы за управление сообществом и, в основном, из-за возможности увеличить доходность LP до 2,5 раз. Тем не менее, минимальный период блокировки в 1 год является барьером, и Convex может решить эту проблему.

Пользователи, которые внесут токены LP из Curve в Convex, получат базовый APR Curve, повышенный CRV APY и токен Convex CVX.

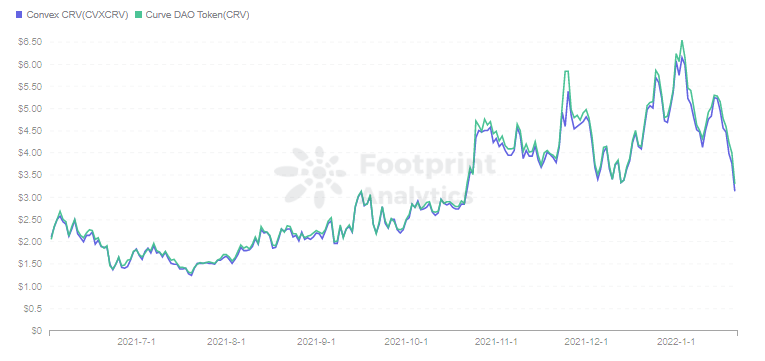

Пользователи также могут делать ставки CRV на Convex и получать CVX в качестве вознаграждения. Ставка здесь также необратима. CvxCRV, полученный из доли, похож на отображение veCRV на Convex, но его можно продать на рынке. Цены на CRV и cvxCRV остаются практически одинаковыми, и их можно обменивать в соотношении почти 1:1 как на Uniswap, так и на SushiSwap.

Пользователи получают прирост доходов при сохранении ликвидности. Для Convex, который собирает большое количество CRV, он получит достаточно голосов на Curve для распределения стимулов между пулами.

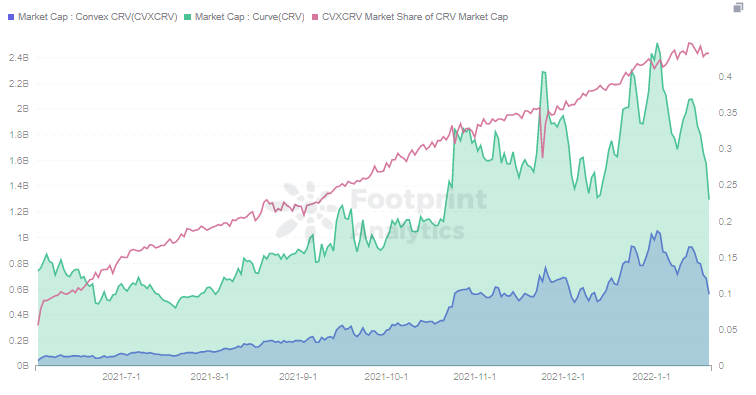

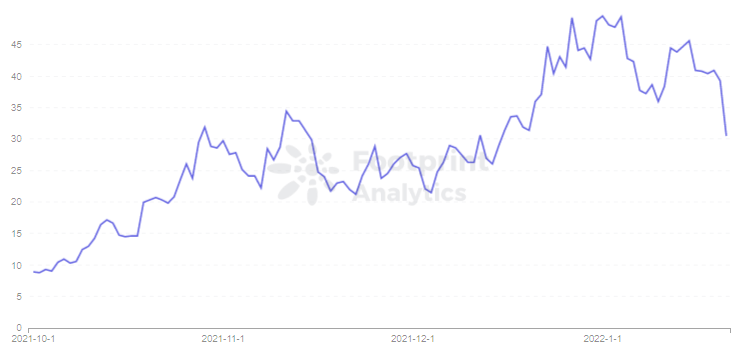

Как видно из Footprint Analytics, рыночная капитализация cvxCRV в настоящее время растет более быстрыми темпами по сравнению с CRV, достигая 43% от CRV. Это означает, что, поскольку почти половина всех пользователей размещает свои активы CRV на Convex, Convex окажет значительное влияние на распределение стимулов для Curve.

Помимо решения проблемы ликвидности, Convex упрощает сложный процесс работы Curve, чтобы предоставить пользователям удобный опыт. Более глубокий анализ кривой можно найти в совместной презентации Footprint Analytics с сообществом Blockchain NYC «Intro to Defi & Analysis of Curve Finance».

Битва за вершину агрегатора доходности с Yearn

По мере развития экосистемы DeFi в пул Curve добавляется больше токенов. Curve в настоящее время имеет более 100 пулов, включая заводские пулы (пулы без прав доступа, позволяющие любому развертывать Curve без запросов на проверку).

Проектам очень важно побороться за голоса veCRV, чтобы выделиться среди пулов. Это привело к битве платформ агрегаторов доходности во главе с Yearn.

Для участников проекта наличие достаточного количества veCRV позволяет им голосовать в сообществе, чтобы взвесить распределение CRV. Поэтому Yearn также создал пулы yeCRV для поглощения CRV. Как и в случае с Convex, пользователи получат высокий APY после внесения депозита, а также veCRV, которые могут быть распространены на рынке.

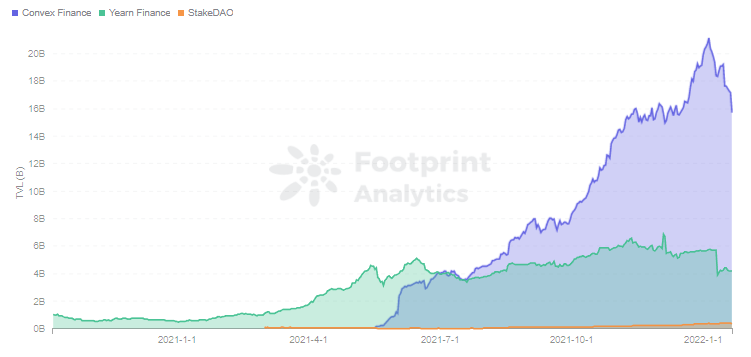

Но Yearn, пионер Yield, обогнал Convex менее чем за 2 месяца. Хотя механизмы в целом одинаковы, варианты использования их токенов немного отличаются.

YFI и CVX являются токенами управления для Yearn и Convex соответственно, но блокировка CVX также позволяет пользователям голосовать за решения Convex по управлению Curve. Это эквивалентно влиянию на распределение поощрений пула Curve через CVX, перенося решение о Curve с CRV на CVX. Цена CVX также выросла до 39 долларов по состоянию на 20 января.

В то время как поставка YFI всего в 33 000 штук привела к гораздо более высокой цене, чем CRV, CVX превзошла YFI с точки зрения рыночной капитализации в декабре.

По состоянию на конец января кажется, что Yearn проиграл Convex. Однако мы также можем видеть, что большое количество стратегий объединения Yearn использует Convex. Чтобы увеличить доходы собственного пула заводов, Yearn также доверила Convex свой veCRV.

Резюме

Convex стал вторым по величине проектом DeFi:

- Решение проблем с доходами и ликвидностью CRV со стейкингом Curve.

- Упрощение сложного рабочего процесса Curve.

- Перемещение прав голоса, ориентированных на Curve, на Convex путем влияния на распределение поощрений пула Curve через CVX. Даже Yearn включил Convex в свою стратегию.

Глубокие связи с Curve также связывали риск с Curve. Протокол, который полностью зависит от других проектов, равносилен тому, чтобы отдать все свое будущее в чужие руки.

На данный момент Yearn вяло растет, но по-прежнему использует свойства Lego в мире DeFi, чтобы продолжать развиваться вовне. В дополнение к предложению пула дополнительных токенов, он также строит Iron Bank с Cream в сфере кредитования и сотрудничает с Cover в сфере страхования.

Похоже, что для Curve Convex стала дочерней компанией Curve. Поскольку Convex удерживает больше veCRV с большим количеством голосов, кажется, что позиции хоста и гостя меняются местами.

Что такое анализ следов?

Footprint Analytics — это универсальная аналитическая платформа для визуализации данных блокчейна и получения информации. Он очищает и интегрирует данные в сети, поэтому пользователи любого уровня опыта могут быстро начать исследование токенов, проектов и протоколов. Благодаря более чем тысяче шаблонов информационных панелей, а также интерфейсу перетаскивания каждый может создавать свои собственные диаграммы за считанные минуты. Раскрывайте данные блокчейна и инвестируйте разумнее с помощью Footprint.

Дата и автор: пятница, 4 февраля 2022 г., [email protected]

Источник данных: выпуклая панель Footprint Analytics.

- Веб-сайт следа

- Раздор

- Твиттер

- Телеграмма

- YouTube