В середине ноября объем торгов на децентрализованных биржах (DEX) за семь дней достиг 32 млрд долларов США, зафиксировав очередной максимум с начала июня этого года. Это произошло после взрывной, бурной недели в криптоиндустрии, которая заставила многих инвесторов - как опытных, так и новых - укрыться на самоохраняемых, не требующих разрешения и децентрализованных торговых платформах.

В настоящее время на рынке представлено множество моделей DEX; построенные на принципах децентрализации и финансовой свободы для всех без ограничений, DEX получили одобрение по следующим причинам:

- Устранение посредников, контролирующих сделки, когда трейдеры совершают свои сделки на основе неизменяемых смарт-контрактов

- Повышенная безопасность и конфиденциальность, поскольку только трейдеры имеют доступ к своим данным, и эти данные не могут быть переданы или просмотрены другими лицами.

- Трейдеры владеют своими фондами и активами, имея множество альтернатив для восстановления фондов в случае приостановки или сбоев в работе платформы.

- Отсутствие ограничений доступа на основе географического положения или профилей, т.е. отсутствие требований KYC

- Ориентированность на сообщество, где заинтересованные стороны участвуют в доходах платформы за предоставление ликвидности, ставки и многое другое.

DEX, такие как Uniswap, доминировали в ноябре 2022 года, и трейдеры избалованы выбором при выборе DEX, на который можно положиться, учитывая множество вариантов на рынке. Опытные трейдеры, которые ищут альтернативу деривативам, чтобы уловить торговые возможности и использовать каждый торговый сигнал в полной мере, могут обратиться к производным DEX, где существуют опции маржинальной торговли и кредитного плеча для настраиваемых ордеров на различные популярные контракты.

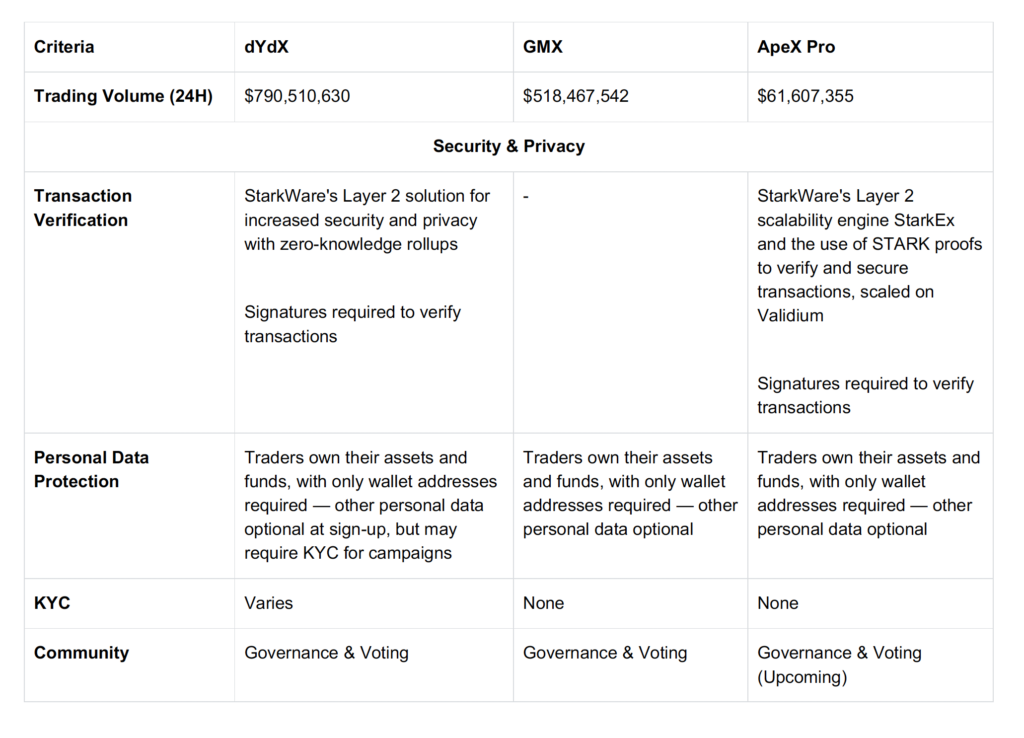

Вот сравнение трех производных DEX, которые недавно появились на радарах трейдеров, два из которых знакомы большинству трейдеров - dYdX и GMX. Последний DEX, который мы рассмотрим, - это недавно запущенный ApeX Pro, который привлекает все больше внимания после запуска бета-версии в августе и зафиксированного 6000% роста объема торгов.

Давайте погрузимся в детали

dYdX - ведущая децентрализованная биржа, поддерживающая спотовую, маржинальную и бессрочную торговлю. GMX - децентрализованная спотовая и бессрочная биржа, которая поддерживает низкие комиссии за своп и сделки с нулевым влиянием на цену и работает по модели AMM с несколькими активами. И, наконец, ApeX Pro - некастодиальная производная DEX, обеспечивающая безлимитный доступ к бессрочным контрактам с моделью книги заявок.

Критерии сравнения

В данной статье мы рассмотрим эти три показателя в целом: (1) безопасность и конфиденциальность, (2) эффективность транзакций и затрат, и, наконец, (3) экосистемы токенов и предложения, приносящие вознаграждение.

dYdX и GMX являются фаворитами трейдеров по веским причинам, поэтому давайте посмотрим, как новый ApeX Pro справится с двумя другими DEX.

(1) Безопасность и конфиденциальность

Все три DEX находятся в относительно равных условиях в отношении мер по сохранению конфиденциальности, среди которых общим знаменателем является самостоятельное хранение средств - важность торговой платформы, не требующей хранения средств, неоспорима в свете последних событий.

В частности, и dYdX, и ApeX Pro имеют дополнительные гарантии безопасности благодаря интеграции механизма масштабируемости второго уровня StarkEx от StarkWare, что позволяет пользователям обоих DEX получить доступ к принудительным запросам на получение своих средств, даже если DEX не работает. Кроме того, в dYdX и ApeX Pro используются доказательства STARK для облегчения точной проверки транзакций, в то время как GMX полагается на положения безопасности Arbitrum и Avalanche.

DEX известны своими мерами по сохранению конфиденциальности, поэтому GMX и ApeX Pro, в истинно децентрализованной манере, полностью лишены KYC. dYdX, с другой стороны, ранее уже применял KYC для получения вознаграждения за выбранную кампанию.

Еще одним примечательным фактором являются положения об управлении и обсуждениях в сообществе - на dYdX и GMX легко доступны страницы для проведения голосований и обсуждений. В настоящее время, однако, ApeX Pro все еще работает над созданием своего пространства, выделенного для сообщества, где люди могут осуществлять такие действия, как голосование и выдвижение предложений.

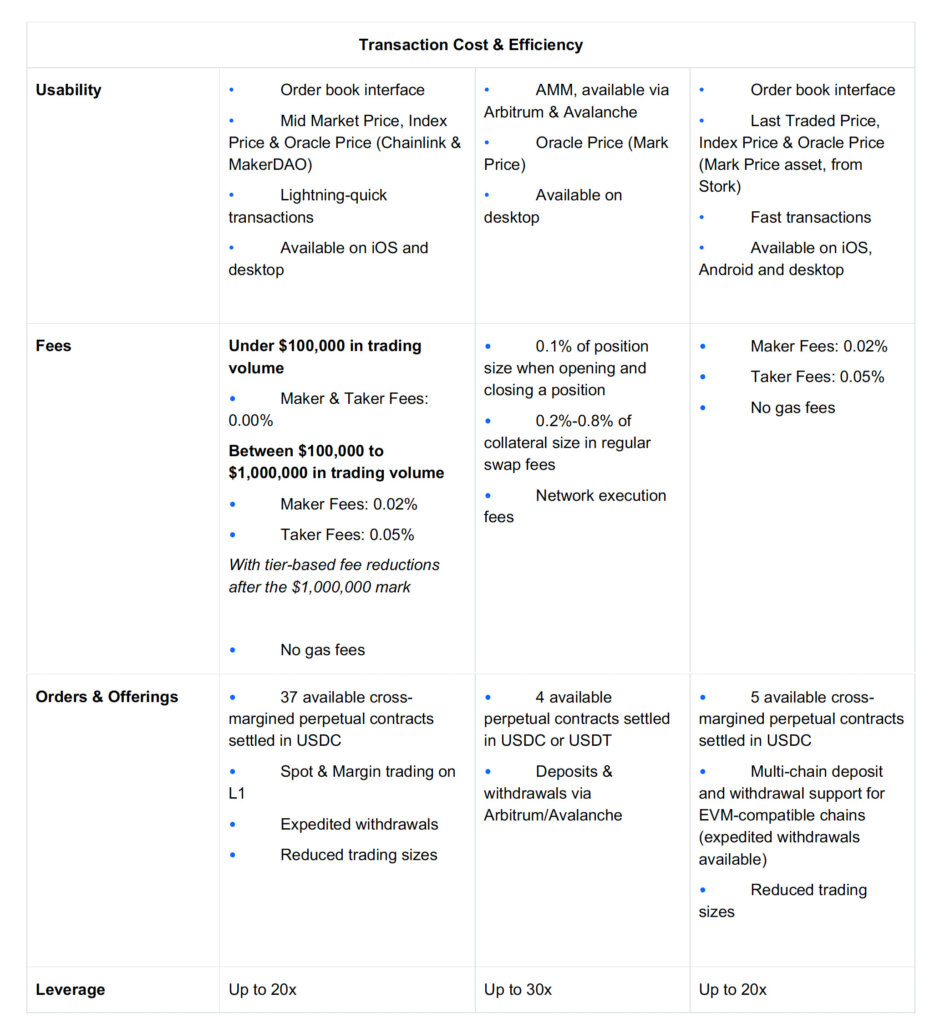

(2) Стоимость и эффективность транзакций

ApeX Pro решила использовать интерфейс ордерной книги, который чаще всего встречается на Cex, и, как и dYdX, эта торговая модель работает, потому что она устраняет барьер входа для традиционных и начинающих криптотрейдеров в DeFi. В ней также используются три типа цен, что помогает предотвратить манипулирование рынком. Тем не менее, трейдер может предпочесть среднерыночную цену (dYdX) или цену последней сделки (ApeX Pro) для более точных сделок.

С интеграцией StarkWare неудивительно, что ApeX Pro увеличил скорость транзакций, чтобы обрабатывать около десяти сделок и 1000 размещений ордеров каждую секунду без комиссии за газ, вместе с низкой комиссией за мейкера и тейкера. Многоуровневые комиссии dYdX невероятно полны и удовлетворяют различным размерам торговли трейдеров; без комиссии за газ неудивительно, что торговцы производными инструментами DEX в первую очередь обратили внимание на dYdX.

Эти многоуровневые комиссии также знакомы трейдерам деривативов на CEX. GMX, с другой стороны, взимает плату за исполнение в сети, что означает, что газовые сборы, уплачиваемые трейдером за свою сделку, могут варьироваться в зависимости от рыночных факторов.

ApeX Pro пока не имеет многоуровневых тарифов, но, учитывая, что он только запустился в ноябре, дифференцированные тарифы, вероятно, скоро снизятся благодаря предстоящей VIP-программе, где сумма ставки APEX будет определять скидку, применяемую к тарифам мейкер-тейкера.

Для трейдеров, ищущих выбор торговых пар, dYdX остается DEX с наибольшим количеством бессрочных контрактов, а также предоставляет доступ к спотовой и маржинальной торговле одновременно на Ethereum первого уровня. ApeX Pro и GMX не предлагают такого количества бессрочных контрактов, как dYdX. Тем не менее, учитывая частое появление новых торговых пар, это лишь вопрос времени, когда трейдеры получат доступ к множеству активов и пар на остальных DEX.

Примечательным для всех является поддержка ApeX Pro многоцепочечных депозитов и снятия средств на EVM-совместимых цепочках; это, безусловно, плюс для трейдеров, которые ведут динамичные торги на нескольких платформах, цепочках и категориях активов в криптовалюте.

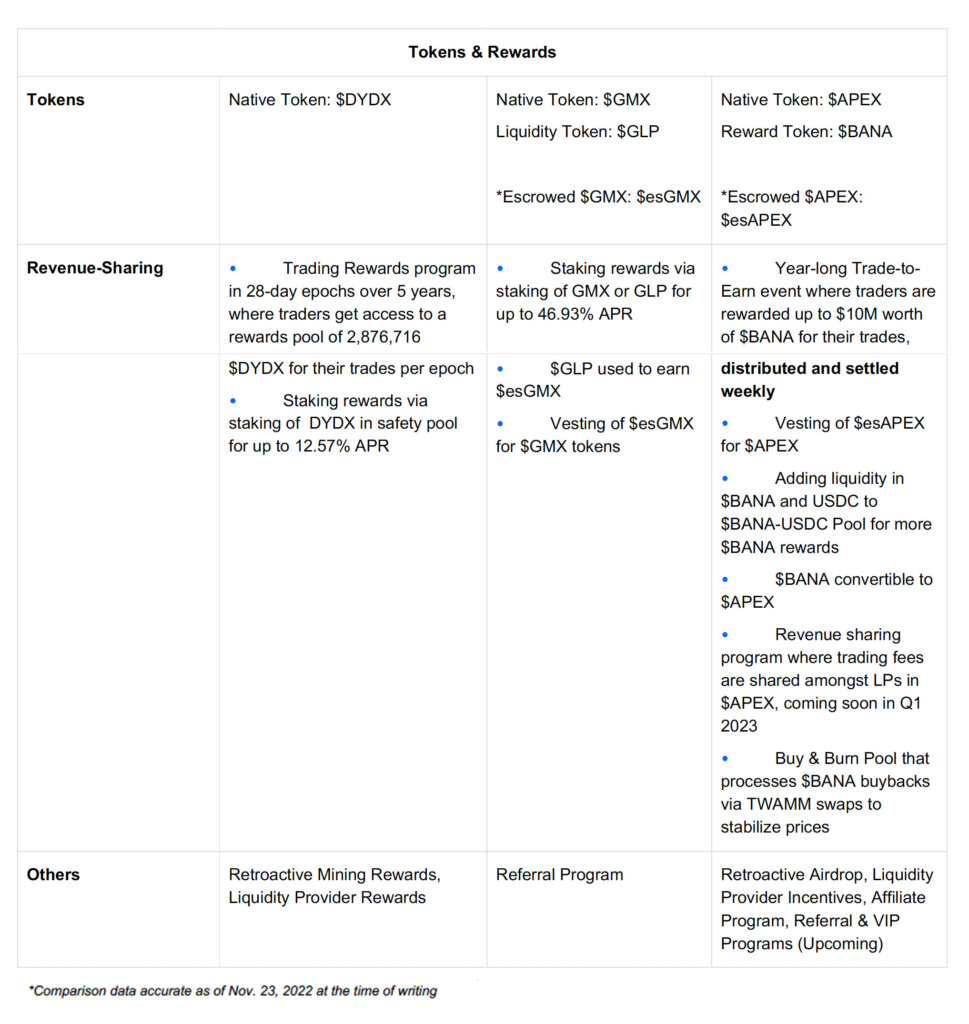

(3) Жетоны и вознаграждения

Из всех факторов именно этот, вероятно, интересует большинство трейдеров - как каждый DEX помогает многократно увеличить вознаграждение и заработок, гарантируя при этом, что эти вознаграждения остаются ценными для отдельного трейдера с течением времени.

В dYdX и GMX успех и популярность торговых событий для получения вознаграждения и поощрения ставок очевидны. Для DEX крайне важно обеспечить доступ к программам разделения доходов для членов сообщества и держателей токенов, которые обычно предполагают распределение торговых сборов, накопленных за один период. Вознаграждения и стимулы обычно распределяются в собственных токенах платформы.

Предложения dYdX просты: программа Trading Rewards распределяет 2,876,716 $DYDX среди трейдеров в зависимости от объема их торговли за 28-дневные периоды. Кроме того, пользователи могут делать ставки на $DYDX в пуле для получения дополнительных вознаграждений за ставки. Этот двойной способ заработка пользуется успехом среди трейдеров. GMX, с другой стороны, продвигает вознаграждение сообщества вперед, используя в своей ставочной программе депонированные токены для дальнейшей стабилизации и поддержания стоимости токенов вознаграждения, которые получают трейдеры.

ApeX Pro идет по стопам GMX, обогащая свою экосистему токенов депонированными и ликвидными токенами, что позволяет более динамично максимизировать стоимость токенов и поддерживать долгосрочные варианты использования токенов для сообщества, чем использование одного токена для всех инициатив DEX.

При общем предложении в 1 000 000 000 $APEX для создания $BANA было отчеканено 25 000 000 $APEX. Благодаря годичному мероприятию ApeX Pro "Trade-to-Earn" и еженедельным распределениям вознаграждений в $BANA трейдеры могут обменивать вознаграждения на материальные стимулы в USDC, а также выкупать токены $APEX после окончания мероприятия. Трейдеры также могут добавить ликвидность в пул $BANA-USDC в обмен на токены LP, которые затем можно обменять на большее количество $BANA.

Более того, ApeX Pro поддерживает стабильность стоимости $BANA с помощью пула Buy & Burn Pool, гарантируя пользователям, что их запасы любого из токенов максимальны в любое время. $BANA на сумму $190 000 будет распределяться еженедельно в течение года - быстрый и простой расчет, который каждый трейдер, безусловно, сможет оценить.

Заключение

Инновации в архитектуре DEX в зарождающейся индустрии DeFi многочисленны, поскольку DEX находят свою опору в мире, где доминируют CEX. Это хорошая новость для трейдеров, поскольку они могут выбирать DEX, основываясь на положениях, которые им больше всего подходят, или извлекать выгоду из различных платформ. С ростом, который наблюдался в течение первой недели после запуска в сети, и экосистемой, которая сочетает в себе лучшие функции существующих DEX, ApeX Pro - это то, за чем стоит следить в 2023 году.

Как обычно, заканчивая цитатой.

Источник"Проекты на основе блокчейна должны вернуться к своим корням - децентрализации. Децентрализация здесь и сейчас, и за ней будущее".

- Аньди Лянь